お悩み・相談年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

更新日:

住宅ローンは年収の何割まで借りられるの?年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

住宅ローンを借りるとき、「最大でいくらまで借りることができるのか?」は、物件選びにも関わってくる大変重要な問題の1つ。

この、借りられる額(=借入可能額)を計算するときに、もっとも大きな指標となるのが、契約者の「年収」です。

住宅ローンの返済額が、契約者の年収の何割を占めているか、またその割合が金融機関の定める上限に収まっているかどうかによって、住宅ローンの借入可能額が決まります。

このような、年収に占める住宅ローンの年間返済額の割合を「返済負担率」といいます。

俗に、「住宅ローンは年収の2割まで(あるいは3割まで)」と言われることがありますが、その場合の「2割」「3割」は、返済負担率のことを指しています。

住宅ローンの借入可能額を求めるのに、契約者の年収をベースとした返済負担率という考え方を、欠かすことはできません。

しかし、返済負担率の適正範囲がどのくらいなのか、変動金利と固定金利ではどの程度異なるのか等、返済負担率の細かな部分まではよく知らない、という方も多いでしょう。

そこで今回は、「年収における住宅ローンのベストな割合」をテーマに、返済負担率の適正範囲や、フラット35・変動金利といった各種住宅ローンによって返済負担率がどのように変化するかなど、知っているようで実は知らない知識を解説します。

年収に占める住宅ローンの割合、適正範囲は?年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

返済負担率の一般的な適正範囲は25%前後です。負担率が20%(年収の2割)であれば安全圏と言えるでしょう。

これは、年収の5分の1から4分の1程度までであれば、10年や30年といった長期のローンでも無理なく返済していくことができる、という1つの目安です。

また、民間の金融機関やフラット35など、それぞれの住宅ローンでも返済負担率の上限が決まっています。

フラット35の返済負担率の上限

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 返済負担率 | 30%以下 | 35%以下 |

民間金融機関の返済負担率の上限(例)

| 年収 | 300万円未満 | 450万円未満 | 600万円未満 | 600万円以上 |

|---|---|---|---|---|

| 返済負担率 | 20%以下 | 30%以下 | 35%以下 | 40%以下 |

上記の表を見るとわかるように、フラット35や民間の住宅ローンでは、適正範囲とされる25%や、安全圏と言われる20%よりも、返済負担率の上限が高い位置に設定されています。

年収によって設定されている上限額に違いはあるものの、場合によっては「少し無理することで、多めに借りる」ことも可能となってしまうため、まずは返済負担率の適正範囲内で、おおよその借入可能額を計算してみることをおすすめします。

住宅ローンの返済負担率を決める条件とは?年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

返済負担率は、おもに以下の5つの条件をもとに計算することができます。

- 希望する借入額

金額が少ないほど返済負担率が下がる - 住宅ローン金利

金利が低いほど返済負担率が下がる - 返済期間

期間が長いほど返済負担率が下がる - 返済方法

元利均等返済 … 返済負担率は、ほぼ一定(金利・年収など他の条件が変動しない場合)

元金均等返済 … 当初は返済負担率が高く、返済が進むにつれて下がる - 契約者の年収

税込年収。金額が多いほど返済負担率が下がる

返済負担率の具体的な計算方法は、借入額や住宅ローン金利をもとに返済期間中の総返済額を求める必要があり、やや煩雑になります。

金融機関や業界団体などが公開しているシミュレーションを利用すると、必要事項を入力するだけでおおよその返済負担率を割り出すことができるので、負担率をざっくりと把握したい場合に便利です。

民間の金融機関では「審査金利」が使われるケースもある!

なお、返済負担率をチェックする場合に知っておきたいのが、民間の金融機関で利用されることが多い「審査金利」の存在です。

通常、返済負担率を計算する際に利用される「住宅ローン金利」とは、金融機関がホームページなどで公開している金利(優遇金利など)のことと考える方が多いはず。

しかし、実際には多くの金融機関に、仮審査や本審査の際に使われる専用の金利(審査金利)が存在しています。

審査金利は、金融機関が貸し倒れリスクを減らすために、実際の住宅ローン金利よりも高め(3%から4%前後)に設定されています。金融機関によって数値が異なり、一部、審査用の金利を持たない金融機関もあります。

民間の金融機関では、このような審査金利をもとに、住宅ローン申込者の返済負担率を計算しています。審査金利の存在を知らないことによって、シミュレーションよりも借入額が少なくなる場合がある点には、注意しておきましょう。

適正な割合で借り入れられる額をシミュレーション年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

それでは、返済負担率を意識した場合、具体的にどの程度の額の借り入れることができるのでしょうか。

以下は年収500万円で借りられる金額の目安を、固定金利(フラット35)と変動金利のケースに分け、それぞれの返済負担率別に計算したものです。

返済負担率ごとの借入可能額と月の返済額を比較

※試算条件:年収500万円、返済期間35年間、元利均等返済

| 返済負担率 | 20% | 25% | 30% | 35% |

|---|---|---|---|---|

| フラット35の場合 (金利1.27%) |

約2825万円 月8.4万円 |

約3531万円 月10.5万円 |

約4237万円 月12.6万円 |

約4943万円 月14.6万円 |

| 変動金利の場合* (金利0.457%) |

約3234万円 月8.4万円 |

約4043万円 月10.5万円 |

約4851万円 月12.6万円 |

約5660万円 月14.6万円 |

*返済期間中の金利の変動はないものとして試算

上表の通り、返済負担率を高めに設定すればするほど、借り入れできる金額が多くなります。

また、固定金利と変動金利の金利差によっても、借入可能額が異なることがわかるでしょう。

変動金利は、将来の経済動向によっては、短期間で金利が大きく上昇するリスクがあります。

ただし、返済負担率を抑えた状態でも、固定金利よりも多くの資金を借り入れられる点は大きな魅力です。

変動金利の金利上昇リスクにしっかり備えておくことで、変動金利型の住宅ローンは有力な選択肢の1つになるでしょう。

一方で、「金利の変動リスクは取りたくない」という場合は、フラット35のような全期間固定型の住宅ローンを選ぶのも1つの方法です。

同じ額の借り入れをする場合、返済負担率そのものは、変動金利と比較するとやや高めの水準を許容することになりますが、金利部分のリスクが抑えられているため、返済計画そのものは安定しています。

楽天銀行 フラット35

| 特徴 |

ネットバンク「楽天銀行」が提供するフラット35。住宅金融支援機構が提示するフラット35金利の中でも最低水準の金利を実現している。 融資手数料は借入額×1.404%。ただし、住宅ローンの返済口座を楽天銀行の口座に指定することで1.10%に割り引かれる。フラット35も含めた住宅ローン利用者は、楽天銀行「ハッピープログラム」のランクが1つアップし、ATMの利用手数料や他行あて振込手数料の無料回数が増える。 |

|---|---|

| フラット35金利 ※融資比率9割以下 |

|

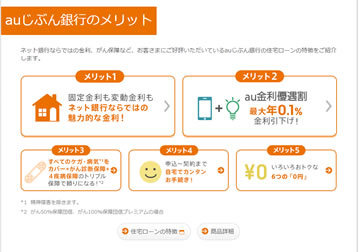

auじぶん銀行 住宅ローン

| 特徴 | ネットバンク「auじぶん銀行」が提供する住宅ローン。変動金利と10年までの中期固定金利の低さに定評がある。 住宅ローンのペーパーレス化を日本で初めて実現しており、身分証の提出や契約書に貼付する印紙代(3,000万円借入で2万円程度)が不要となる。事前審査・本審査のスピードの速さも大きな魅力。 住宅ローンのペーパーレス化を日本で初めて実現しており、身分証の提出や契約書に貼付する印紙代(3,000万円借入で2万円程度)が不要となる。事前審査・本審査のスピードの速さも大きな魅力。 団信の追加保障として、返済中にがんと診断された場合、住宅ローン残高が50%になる「がん50%保障団信」が無料で付帯する。 |

|---|---|

| 金利(年利)※2024年4月実行金利 |

|

借り入れできる額よりも返済計画を重視しよう。住宅ローンと年収の考え方とは年収と住宅ローンのベストな割合とは?無理なく住宅ローンを借りる方法

住宅ローンの借入額を決めるとき、返済負担率に加えて、もう一つ、大切な条件として考えたいのが、家族のライフスタイルやライフプランです。

たとえば、毎月の生活費にいくらかかっているか、子どもの有無、子どもがいる場合の進学方針(私学受験や大学進学をどうするか)、老後のための貯蓄状況はどうか、など、同じ年収の家庭であっても、家族構成や暮らし方によって住宅ローン以外に必要なお金は大きく異なります。

返済負担率は、あくまで年収をもとに割り出した平均的な指標にすぎないため、毎月の返済額と現在の生活費のバランスをみて、無理なく返済できる金額かどうかをチェックすることが欠かせません。

著者 長尾 尚子

フリーランスライター。得意分野は、育児・教育、住宅ローン、保険、金融、エンタメ等、幅広い。子ども3人を育児中のママでもある。

【資格】消費生活アドバイザー、FP2級