金利タイプ別収入合算とペアローンの違いは?(シミュレーション付き)

更新日:

夫婦が収入を合わせて借入額を増やす方法には「収入合算」と「ペアローン」がある収入合算とペアローンの違いは?(シミュレーション付き)

住宅ローンを借りる際、夫婦や親子の収入を合わせて借入額を増やす方法があります。

「収入合算」や「ペアローン」と呼ばれる、これらの方法は、いずれも共働き夫婦や、それぞれに収入のある親子(同居が条件となる場合が多い)などが共同で住宅を購入する際に利用できます。

一見、どこが違うのかわかりづらい収入合算とペアローンですが、実は団信や住宅ローン控除の適用範囲が異なるため、違いを知っておくことで大きく得をできる場合もあれば、その逆もあります。

そこで今回は「収入合算とペアローンの違い」をテーマに、主として夫婦が住宅ローンを組む場合の、それぞれのメリット&デメリット、返済額の差、おすすめの住宅ローン商品などをご紹介します。

収入合算とペアローンの違いは?収入合算とペアローンの違いは?(シミュレーション付き)

収入合算とは1本の住宅ローンを夫婦で借り入れること

収入合算とは、1本の住宅ローン契約を夫婦で締結する方法です。2人が受け持つ債務の範囲によって「連帯債務」と「連帯保証」の2種類に分かれます。

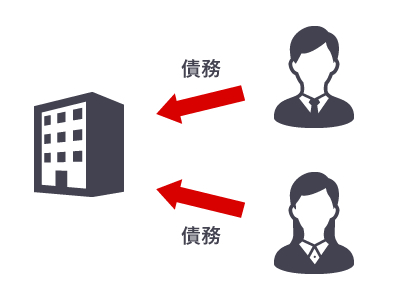

連帯債務

1本の住宅ローンに対し、夫婦それぞれが全額の支払い義務を負うのが「連帯債務」です。仮に3,500万円の借入れをする場合、借入額を夫婦間で分割するのではなく、夫も妻も3,500万円を返済する義務を負います。ただし、実際にいくらずつを負担するか(住宅ローンの持ち分割合)は、債務者間で自由に決めることが可能。夫が主たる債務者、妻が連帯債務者となり、各自の年収に合わせて分けるケースが一般的です。

連帯債務型を取る代表的な住宅ローンは、フラット35。また、一部金融機関でも連帯債務型の住宅ローンの取り扱いがありますが、数は少なくなっています。

| 連帯債務のメリット | 借入額を増やせる。夫婦の持ち分割合によって住宅ローン控除を受けられ、住宅の所有権も按分される。夫婦のどちらかに万一のことがあった場合、団体信用生命保険に加入していれば住宅ローンが完済される。 |

|---|---|

| 連帯債務のデメリット | 主たる債務者が夫婦のうちどちらか1人になるため、もう1人は団体信用生命保険に加入できない。※ただし、フラット35は夫婦用団信(機構団体信用生命保険特約制度「デュエット」)を利用可能。保険料は2倍ではなく約1.56倍となる。 |

- 住宅ローン控除の対象となる金額の割合は、最初に登記する持ち分割合によって決まる。

- 持ち分は頭金や住宅ローン負担額に応じて公平に登記。バランスが悪いと贈与とみなされ贈与税を課せられる可能性あり。

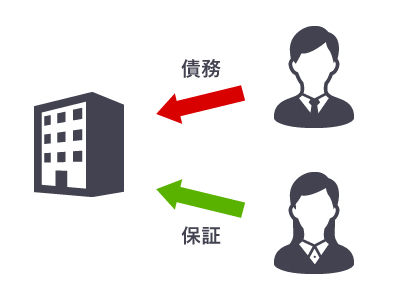

連帯保証

夫婦のうちの1人が契約者=債務者、もう1人が連帯保証人となるのが「連帯保証」型の収入合算です。債務者の返済が滞った場合に限り、連帯保証人は住宅ローンの返済義務を負います。住宅ローンの契約者は債務者1人のみとなるため、連帯保証人は団信への加入や住宅ローン控除の適用を受けることはできません。家の所有権も債務者1人のものとなります。

民間金融機関が取り扱う住宅ローンの多くは、この連帯保証型となっています。

| 連帯保証のメリット | 借入額を増やせる。債務者に万一のことがあった場合、団体信用生命保険に加入していれば住宅ローンが完済される。 |

|---|---|

| 連帯保証のデメリット | 連帯保証人は団体信用生命保険に加入できない。住宅ローン控除も対象外となる。家の所有権は主たる債務者のものとなる。 |

連帯債務と連帯保証を比較すると、夫婦がともに同等の債務を負う連帯債務の方が、「団信」「住宅ローン」「住宅の所有権」などの面でメリットが大きいことがわかります。

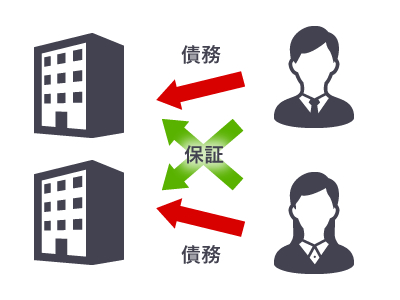

ペアローンとは夫婦で1本ずつ住宅ローンを契約すること

ペアローン

1本の住宅ローンを夫婦で債務分担する収入合算に対し、ペアローンでは夫婦それぞれが1本ずつの住宅ローンを組み、お互いがお互いの連帯保証人となります。契約が2本となるため、「諸費用」(事務手数料や契約書に貼付する収入印紙代など)も2契約分がかかることになりますが、夫婦ともに「住宅ローン控除」や「団信」の対象となることから、共働き夫婦であれば住宅ローン控除によって諸費用分をカバーできるケースが少なくありません。

ペアローンは連帯保証と同様、多くの民間金融機関が取り扱っています。

| ペアローンのメリット | 借入額を増やせる。住宅ローン控除や団体信用生命保険は夫婦それぞれに適用される。住宅の所有権は借入額に応じて夫婦で按分される。 |

|---|---|

| ペアローンのデメリット | 住宅ローン事務手数料や契約書の印紙代等は夫婦それぞれの契約にかかる。夫婦どちらかに万一のことがあった場合も、もう1人の方の債務が残る。 |

収入合算やペアローンを組んだ場合の返済額をシミュレーション収入合算とペアローンの違いは?(シミュレーション付き)

それでは、夫婦が実際に住宅ローンを組む場合、収入合算(共働き夫婦におすすめなのは連帯債務)とペアローンでは、返済額にどの程度の違いが出るのでしょうか。

以下の条件をもとに、収入合算で住宅ローンを組んだ場合と、ペアローンで組んだ場合とを比較してみましょう。

試算条件

| 年齢 | 夫:35歳、妻:35歳 |

|---|---|

| 年収 | 800万円(夫:500万円、妻:300万円) |

| 物件価格 | 4,500万円 |

| 頭金 | 1,000万円 |

| 借入額 | 3,500万円(夫借入額:2,000万円、妻借入額:1,500万円) |

| 借入期間 | 30年 |

| 返済方法 | 元利均等返済 |

| 住宅ローン手数料 | 定率型(融資額×2.20%) |

| 金利 | 連帯債務=フラット35:1.120%(全期間固定) ペアローン=民間金融機関:0.70%(変動金利)※金利の変動はないものとして計算 |

試収入合算(連帯債務)とペアローンの返済額をシミュレーション

| 連帯債務(フラット35) | ペアローン(変動金利) | ||

|---|---|---|---|

| 毎月の返済額 | 114,513円 | 107,815円 | |

| 年間返済額 | 1,374,156円 | 1,293,780円 | |

| 総返済額内訳 | 総返済額 | 41,224,658円 | 38,813,322円 |

| 利息分 | 6,224,658円 | 3,813,322円 | |

| 利息割合 | 15.1% | 9.9% | |

| 諸費用 | 3,909,400円 | 756,000円 | |

| うち当初諸費用 | 950,800円 | 756,000円 | |

| 総支払額 | 45,134,058円 | 39,569,322円 | |

| その他諸費用 | 印紙税(ローン契約時) | 20,000円 | 40,000円 |

| 登録免許税(抵当権設定) | 35,000円 | 35,000円 | |

| 抵当権設定のための司法書士報酬 | 60,000円 | 120,000円 | |

| その他諸費用計 | 115,000円 | 195,000円 | |

※上記シミュレーションは「返済プラン比較シミュレーション」(住宅金融支援機構)をもとに作成しています。

ペアローンの試算条件を変動金利で設定していることもあり、連帯債務(フラット35)のほうが、総返済額は550万円ほど多くなります。ただし、金利が全期間固定されること、夫婦のどちらかに万一のことがあった場合、住宅ローンが完済される点は大きな魅力。

一方、ペアローンで試算条件とした変動金利は、総返済額の低さが魅力ですが、金利上昇リスクをつねに視野に入れておく必要があります。ただし、ペアローンの場合は、夫婦で違う金利タイプを選ぶといったリスク対策も可能。ペアローンを扱う民間金融機関では、ネット銀行を中心に、保証料や団信が無料(金利上乗せなし)の金融機関も増えています。

今回のシミュレーションに近いサービスを提供している住宅ローン

楽天銀行 フラット35

| 特徴 | 楽天グループのネット銀行が提供するフラット35。金利水準に加えて、融資手数料も業界最低水準を実現している。住宅ローン契約者向けにはATM手数料や振込手数料の優遇、楽天スーパーポイントの付与率アップなどの特典を提供。 |

|---|---|

| 2024年7月実行金利 |

|

| 融資手数料(新規借り入れ) | 借入金額×1.08~1.404%(税込) |

| 保証料 | 無料 |

| 団信保険料 | 任意加入 |

| 一部繰上げ返済手数料 | 無料 |

| その他サービス |

|

auじぶん銀行 住宅ローン

| 特徴 | 変動金利や当初固定金利の低さに定評がある住宅ローン。住宅ローン契約者が満50歳までの場合、4疾病保障を含む「がん50%保障団信」が無料付帯するなど団信も充実。数ある住宅ローンの中でも高い人気を誇る。住宅ローン契約のペーパーレス化を進めており収入印紙代等がかからない。 |

|---|---|

| 2024年7月実行金利(年利) |

|

| 融資手数料(新規借り入れ) | 借入金額×2.20%(税込) |

| 保証料 | 無料 |

| 団信保険料 | auじぶん銀行が負担 |

| 一部繰上げ返済手数料 | 無料 |

| その他サービス |

|

収入合算とペアローンの違いは?~まとめ~収入合算とペアローンの違いは?(シミュレーション付き)

「収入合算とペアローンの違い」いかがでしたか。夫婦の収入を合わせる(もしくは夫婦それぞれで住宅ローンを組む)ことにより、住宅ローンの借入額を増やすことができれば、そのぶん購入する住宅の選択肢を広げることもできます。

共働き世帯がメジャーになりつつある現在は、夫婦が協力して住宅の購入計画を練ることができる、おすすめの住宅ローンの契約方法と言えるでしょう。

ただし、収入合算やペアローンで借入額を増やした場合、妻が出産・育児などで、育休に入ったり退職をするなどして収入が減ると、返済額が家計を圧迫し、返済が難しくなる可能性もあります。

住宅ローンの収入合算、ペアローンを検討する際は、将来的な収入の変動も考慮したうえで、夫婦にとってベストの契約方法や金利タイプ、住宅ローン商品を選びましょう。

著者 長尾 尚子

フリーランスライター。得意分野は、育児・教育、住宅ローン、保険、金融、エンタメ等、幅広い。子ども3人を育児中のママでもある。

【資格】消費生活アドバイザー、FP2級