ライフスタイル契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

更新日:

契約社員でも住宅ローンは組めるのか契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

「マイホームが欲しいけど、契約社員では住宅ローンは組めないのでは?」と不安に思っている方も多いのではないでしょうか。

たしかに、契約社員の場合、正社員と比較すると、住宅ローン審査の難易度が上がることは事実です。しかし、原則的には、申込み条件に特別の記載がない限り、契約社員や派遣社員であっても住宅ローンの借り入れを申し込むことは可能。また、融資額や返済計画などを適切に設定すれば、審査に通ることも決して不可能ではありません。

そこで本特集では、契約社員が住宅ローンを組む前に知っておきたいポイント(審査時のポイント・審査通過率を上げるポイント)と、契約社員が申し込み可能なおすすめの住宅ローンを紹介します。

住宅ローンの審査で重視されるポイント契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

契約社員でも、正社員でも、融資を受けるためには、まず住宅ローンの審査に通過しなければなりません。

契約社員が住宅ローンを申し込む際は、どのような点が重要になるのでしょうか。審査のポイントは、大きく分けて2つあります。

返済比率

1つ目のポイントは住宅ローンの「返済比率」です。返済比率とは、年収に占める借入額の割合を指し、融資額の上限(融資限度額)を決めす際の目安となります。一般的には返済率3~4割程度が、住宅ローンの適切な融資額と言われます。

例えば、年収400万円の場合、適切な返済比率をもとにした融資限度額は、借入利息分も含めて1年間で120万から160万円(ただし、仮に年間の限度額120万円・30年ローンの場合でも、ローンの金利分を考慮すると120万円×30年=3,600万円」といった単純な計算にはなりません)。

契約社員の場合は、雇用期間が定められている点をリスクと見なされ、通常の3~4割という基準よりも低い返済比率(1~3割等)で融資限度額が設定される場合もあります。融資額は少ない方が審査には通りやすくなるため、ご自身の年収を考慮し、返済比率が低くなるよう(3割以下を目安)に融資額を決めることがポイントです。

勤続年数と年収

住宅ローン審査の2つの目ポイントは「勤続年数と年収」です。住宅ローンの審査は、同じ会社での勤続年数が長く、年収が高いほど通りやすくなります。契約社員としてずっと同じ会社に勤めているのか、1年契約で複数社に勤めてきたのかによって、差が出る部分と言えるでしょう。一般的には、同じ会社で何度か契約更新をして働いている方が、契約期間ごとに勤務先を変更しているケースよりも、住宅ローンの審査では有利です。また、年収については、契約社員であっても一般の正社員を上回っているケースもあります(専門的な職業に従事している場合等)。年収が高いケースでは、審査面でプラスに働くことが多いため、あわせて覚えておきましょう。

契約社員が住宅ローン審査に通りやすくなるポイント契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

では、解説した2つのポイントを踏まえて、住宅ローンの審査に通りやすくなるためのポイントを紹介します。

頭金をしっかり貯める

契約社員が住宅ローン審査に通るために、まず行いたいのが、頭金の準備です。まとまった金額の頭金を用意すると、借入総額が少なくなる(=返済比率が低くなる)ことから、審査の通過率は格段に高まります。

また、頭金によって借入額を減らすことは、借入後の家計にも大きなメリットがあります。たとえば、月々の返済額を減らして家計に余裕を持たせたり、借入期間を短くして金利の負担を軽減することが可能。審査の通りやすくするためだけでなく、家計に無理なく住宅ローンを返済していくためにも、頭金は準備するようにしましょう。

夫婦・親子での収入合算やペアローンも検討

配偶者や両親との収入合算、ペアローンなども、住宅ローン審査を通りやすくする方法です。

収入合算とは、自身の年収と配偶者の収入と合算し、審査を行う方法。1人が主債務者、もう1人(配偶者・親など)が「連帯債務者」となり、連帯債務者は主債務者と同様の返済義務を負います。自身の勤続年数や年収だけではなく、連帯債務者の属性や年収等も審査の対象となるため、正社員で働いている配偶者や、現役で働いている両親がいる場合に有効な方法です。

収入合算には、このほかに連帯保証型もあり、こちらは配偶者や親が「連帯保証人」となります。連帯保証人は「主債務者が返済不能な場合(債務不履行時)」にはじめて返済義務が発生します。

また、夫婦や親子がそれぞれに住宅ローン契約を行うペアローンという方法もあります。収入合算では、一方が主債務者、一方が連帯債務者もしっくは連帯保証人となりますが、ペアローンでは夫婦・親子それぞれが個別に住宅ローン契約を結びます。年収に応じて借入額を分けるため、1人当たりの融資額が少なくなり、住宅ローン審査に通りやすくなります。

例えば、配偶者が正社員で年収も高いような場合、配偶者の融資額を多めに設定し、夫婦それぞれの融資額を分散させ少なくすることができます。

契約社員でも申し込み可能な住宅ローンとは?契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

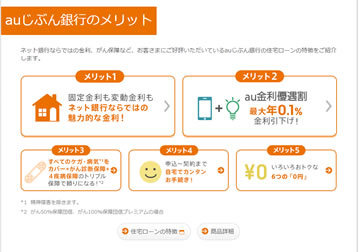

ネットバンクや大手銀行の多くは、契約社員であっても申し込みを受け付けています。中でも「イオン銀行」や「auじぶん銀行」は、変動金利や期間固定型の金利に強みがあるおすすめの住宅ローン。団体信用生命保険料や住宅ローン保証料、繰上げ返済手数料などが無料となっている点もメリットです。

イオン銀行 住宅ローン

| 特徴 | 変動金利型と期間固定型の住宅ローンを扱う。住宅ローン契約者向けにイオンのショッピングが5%OFFになる優待サービスを提供(5年間)。イオン内にある店舗では土日祝日でも住宅ローンの相談を受け付けている。 |

|---|

auじぶん銀行 住宅ローン

| 特徴 | 変動金利や当初固定金利の低さに定評がある。がんと診断された場合に住宅ローンの残債が50%削減される「がん50%保障団信」を無償提供。住宅ローン契約のペーパーレス化を進めており、契約書に貼付する収入印紙代等が不要。 |

|---|

また、フラット35は雇用形態による申し込み制限がなく、年収条件等をクリアしていれば、借り入れが可能です。楽天銀行の取り扱うフラット35は、融資事務手数料が安いのが特徴。また、ARUHIのフラット35は審査スピードの速さに定評があり、繰上げ返済時の手数料が無料な点も魅力です。

「審査に通るかどうか」も、もちろん大切な問題ですが、その先にある金利・手数料の負担や審査スピード・融資実行までの期間などにも、注目しておきましょう。

ARUHI 住宅ローン フラット35

| 特徴 | ARUHI(旧SBIモーゲージ)が提供するフラット35。全国約100拠点(※2025年3月末現在)に展開する店舗での対面相談にも対応。金利・手数料のほか審査スピードにも定評がある。 |

|---|

楽天銀行 フラット35

| 特徴 | 楽天銀行が提供するフラット35。楽天銀行に口座を持つと、融資手数料が優遇されるほか、ATM利用手数料や振込手数料の優遇、楽天スーパーポイントの付与率アップなどの特典を提供している。 |

|---|

何度でもチャレンジしてみよう契約社員でも住宅ローン審査は通る? -申し込み時のポイントとおすすめの住宅ローン-

契約社員であっても住宅ローン契約ができたという例は、多く存在します。はじめは審査に落ちることもあるかもしれませんが、チャレンジし続けることも大切。例えば、勤続年数が長くなり、年収がアップしたタイミングで再度申し込みを行ってみるなど、何度でも挑戦してみましょう。

また、可能な限り頭金を貯めておき、融資額を少なくすることも有効な手段です。正社員の配偶者や現役で働いている両親がいる場合は、収入合算やペアローンを検討しても良いでしょう。

本特集で紹介した金融機関は、雇用形態による制限がありません。働き方改革などを背景に、人々の労働形態が多様化している世相を受け、今後はこのような住宅ローンがより増えていくことも予想されます。

まずは、申込者の雇用形態に柔軟な金融機関を候補に、住宅ローンの申し込みを行ってみてはいかがでしょうか。

著者:久我裕紀