住宅ローンの借り換え住宅ローンを変動金利から固定金利に借り換える際の3つのポイント

更新日:

現在、変動金利で住宅ローンを借り入れている方の中には、今後の金利上昇リスクに備え、固定金利への借り換えを検討されている方も多いのではないでしょうか?

近年、日本の住宅ローン金利に大きな影響を与える米国債10年ものの金利は上昇傾向にあります。そのため、変動金利で住宅ローンを組んでいる場合、金利上昇のリスクにしっかりと備えておくことが大切です。

ただ、いざ変動金利から固定金利に借り換えようとすると、「いったいどのタイミングで借り換えると良いのか」「住宅ローンを借り換える際は、何に気を付ければよいのか」がわからないもの。

そこで本特集では、変動金利から固定金利へ住宅ローンを借り換える際、必ずチェックしておきたい3つのポイントを住宅ローン比較 編集部が、わかりやすく解説します。

また、固定金利が魅力的な水準にあるおすすめの住宅ローンもピックアップしています。変動金利から固定金利へ住宅ローンの借り換えを検討されている方は、是非最後までチェックしてみてください。

住宅ローンを変動金利から固定金利に借り換える際の3つのポイント住宅ローンを変動金利から固定金利に借り換える際の3つのポイント

変動金利と固定金利では、仕組みが全く異なります。つまり、住宅ローンを借り換える際は、まずその仕組みの違いを理解するところからはじめなければいけません。その上で変動金利のリスクを改めて理解し、借り換える固定金利型の住宅ローンを選ぶというフェーズに進んでいくと良いでしょう。

本チャプターでは、住宅ローンを変動金利から固定金利に借り換える際の3つのポイントと題して、それぞれの項目について詳しく解説していきます。

住宅ローンを変動金利から固定金利に借り換える際のポイント その1

変動金利・固定金利それぞれの金利タイプを比較する

住宅ローンの金利タイプには、それぞれ特徴があります。変動金利から固定金利に住宅ローンを借り換える際は、各金利タイプの特徴をしっかり比較し、メリット・デメリットに関しても把握しておきましょう。

金利タイプの特徴を把握しておけば、変動金利から固定金利に住宅ローンを借り換える際、「総返済額をどのくらい減らすことができるのか」「毎月の返済額はいくらになるのか」等が、よりイメージしやすくなるはずです。

変動金利の特徴

住宅ローン利用者の多くが選択する金利タイプ。金利情勢の変化に伴い、半年ごとに金利の見直しが行われる。

- 変動金利のメリット

- 固定金利と比較し、住宅ローン金利が低めに設定。数ある住宅ローン商品の中には、0.5%を下回る低金利を実現しているものも

- 将来的に金利が下がった場合、住宅ローンの総返済額が減る

- 変動金利のデメリット

- 金利が変動するため、総返済額が確定せず、返済計画が立てにくい

- 将来的に金利がいつ、どこまで上昇するかわからない。大幅に金利が上昇した場合、住宅ローンの総返済額が増え、想定通り返済できないリスクがある

固定金利の特徴

選択した期間の金利が固定される住宅ローンの総称。固定金利タイプの住宅ローンには、金利が固定される期間によって、「全期間固定金利型」と「固定金利特約型」の2種類がある。

全期間固定金利型

借り入れから完済まで、住宅ローン金利が全期間一定。

- 全期間固定金利型住宅ローンのメリット

- 金利が全期間一定。借入時に金利と総返済額が確定するため、返済計画が立てやすく、安心して利用できる

- 全期間固定金利型住宅ローンのデメリット

- 変動金利、固定金利特約型と比較すると、金利がやや高めに設定されている

固定金利特約型

一定の特約期間中は金利が固定され、特約期間が終了するタイミングで、次の期間に利用する住宅ローンの金利タイプと期間が選択できる住宅ローン。

- 固定金利特約型住宅ローンのメリット

- 全期間固定金利型と比較し、特約期間中の金利は低めに設定。また、特約期間中は金利が上がらないため、安心して利用することができる

- 特約期間後に金利が下がっている場合、低金利での借り換えができ、総返済額を減らすことが可能

- 固定金利特約型住宅ローンのデメリット

- 特約期間終了後に金利が大きく上昇していた場合、毎月の返済額が増える

住宅ローンを変動金利から固定金利に借り換える際のポイント その2

変動金利で住宅ローンを借り入れるリスクを把握する

金利の低さが魅力の変動金利ですが、定期的に金利が見直されるリスクがあるということを忘れてはいけません。特に最近は金利の動きが不安定になっており、世界の金利は明らかに上向きになっているため、日本の住宅ローン金利が将来大きく上昇する可能性も十分にあります。

万一、変動金利が上昇した場合、どういったことが起こるのか、またそのリスクに対して備えることができているかをしっかり考え、リスクを把握した上でアクションすることも、変動金利から固定金利へ住宅ローンを借り換える際の大切なポイントです。

金利はいつ、どこまで上昇するかわからない

住宅ローン金利は、国内情勢や景気など、世の中の様々な出来事の影響を受けて変動します。つまり、金利がいつ、どのタイミングで、どれだけ上昇するかを予測するのかは誰にもわかりません。

仮に金利が大きく上昇した場合、変動金利で住宅ローンを借り入れている方は、返済額が大きく膨れ上がることになります。これは変動金利で住宅ローンを借り入れる際の最大のリスクと言えるでしょう。

未払い利息が今後の返済計画の大きな負担になることも

変動金利の場合、住宅ローン金利の見直しは半年に1回、毎月の返済額の見直しは5年に1回行われます。

つまり金利が上がっても下がっても返済額は最長5年変わらず、その、元金返済分と利息分の割合は以下のように変化します。

- 金利が上昇した場合 → 利息分の割合が大きくなり、元金の返済が予定より少なくなる

- 金利が下降した場合 → 利息分の割合は少なくなり、元金の返済が予定より多くなる

返済額を見直す際、次の期間の返済額は、最大1.25倍までしか引き上げてはいけない決まりがあるため、例えば、返済額の見直しが行われなかった5年の間に、金利が大きく上昇した場合、総返済額がどんどん膨らんでいってしまうリスクがあるのです。

この予定していた返済額を上回ってしまった部分の利息は「未払い利息」と呼ばれます。未払い利息が発生すると、毎月、住宅ローンの返済をしているにも関わらず、元金の返済ができず、さらに、払えなかった利息分が積み重なっていくため、結果的に、総返済額がどんどん膨らんでいくことも。

変動金利は金利が安定している場合は最も低金利のメリットを享受できる住宅ローン商品ですが、金利が上昇する局面では、最もリスクが大きい住宅ローン商品と言えます。

住宅ローンを変動金利から固定金利に借り換える際のポイント その3

変動金利から固定金利に借り換えるタイミングを見極める

変動金利から固定金利に住宅ローンを借り換える際は、そのタイミングも重要なポイントです。

一般的に、金利は期間が長いものから上昇し、変動金利に影響が出るのは最後になります。ただし、固定金利の金利が上がり切った後に、変動金利から固定金利に借り換えても、総返済額が大きく上昇してしまい、借り換える意味がありません。つまり、住宅ローンの変動金利が上がり始めた段階での住宅ローンの借り換えは、タイミングとしては遅過ぎるといえるでしょう。

基本的に変動金利から固定金利への住宅ローンの借り換えは、固定金利の住宅ローン金利が上がる気配が出てきたタイミングで行うのがおすすめ。

このタイミングについては、以下の金利動向から把握することが可能です。

住宅ローンの固定金利の金利動向

住宅ローン金利は毎月変動しています。例えば、住宅ローンの固定金利が上昇傾向にある場合は、今後、住宅ローンの変動金利も上昇する可能性が高いと言えるでしょう。

変動金利のリスクに備えるためにも、定期的に住宅ローンの金利動向をチェックしておくことが大切です。

短期プライムレート/10年国債の金利をチェックする

変動金利の住宅ローン金利は、短期プライムレートに連動しています。一方、固定金利の住宅ローン金利は10年国債の金利をベンチマークにしています。

短期プライムレートと10年国債の金利が上昇したのちに、住宅ローン金利は動く傾向があるため、10年国債の金利動向をチェックしておけば、住宅ローン金利の動向をイメージすることができ、ベストなタイミングで借り換えを行う際に役立ちます。

住宅ローンの金利は、短期プライムレートと10年国債の金利に連動するということを憶えておきましょう。

変動金利から固定金利への借り換えに強いおすすめの住宅ローンを比較住宅ローンを変動金利から固定金利に借り換える際の3つのポイント

それでは本チャプターでは、住宅ローン比較 編集部がおすすめする、変動金利から固定金利への借り換えに強い住宅ローン商品をご紹介します。

それぞれの住宅ローンの特徴を比較し、自分に合った住宅ローンへの借り換えを検討しましょう。

変動から固定への借り換えにおすすめの住宅ローンを比較

住信SBIネット銀行 住宅ローン(WEB申込コース)

| 金利※2026年1月実行金利 |

|

|---|---|

| 保証料 | 無料 |

| 一部繰り上げ返済手数料 | 無料 |

| 付帯サービス・特典 |

|

| 住宅ローンの特徴 |

|

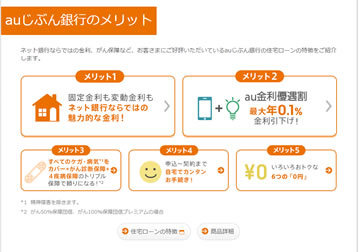

auじぶん銀行

| 金利(年利)※2026年1月実行金利 |

|

|---|---|

| 保証料 | 無料 |

| 一部繰り上げ返済手数料 | 無料 |

| 付帯サービス・特典 |

|

| 住宅ローンの特徴 |

|

SBI新生銀行

| 金利※2026年1月実行金利 |

|

|---|---|

| 保証料 | 無料 |

| 一部繰り上げ返済手数料 | 無料 |

| 付帯サービス・特典 |

|

| 住宅ローンの特徴 |

|

楽天銀行 フラット35

| 金利※2026年1月実行金利 |

|

|---|---|

| 保証料 | 無料 |

| 一部繰り上げ返済手数料 | 無料 |

| 付帯サービス・特典 |

|

| 住宅ローンの特徴 |

|

まとめ住宅ローンを変動金利から固定金利に借り換える際の3つのポイント

変動金利から固定金利へ住宅ローンを借り換える際のポイントについて解説した今回の特集はいかがでしたでしょうか。

住宅ローン金利が上昇した後で借り換えを検討するのでは、タイミングとしては遅過ぎます。大切なのは固定金利がまだ低い段階で借り換えを実行し、総返済額を確定させること。住宅ローン金利が今後上昇する可能性があると感じたら、できるだけ早いタイミングで借り換えを検討するのがおすすめです。

変動金利から固定金利に住宅ローンの借り換えを検討されている方は、本特集を参考に、借り換える際のポイントをしっかりとチェックし、住宅ローンの返済計画を確定させましょう。

著者 溝口 麻衣

【資格】2級ファイナンシャル・プランニング技能士

Hayakawa所属のチーフライター兼編集者。住宅ローンを変動金利から固定金利に借り換える際の3つのポイントについての調査と記事執筆を担当。

わかりやすく、ちょっとした気付きのある記事を目指し、日々原稿を執筆している。