住宅ローンの借り換え住宅ローンは借り換えと繰り上げ返済どちらがお得?

更新日:

借り換えと繰り上げ返済は、どちらがお得?住宅ローンは借り換えと繰り上げ返済どちらがお得?

現在住宅ローンを返済中の方であれば、誰もが「利息や月の支払額を少しでも減らしたい」と考えるものです。住宅ローンの返済負担を減らすためには、繰上げ返済もしくは住宅ローンの借り換えという2つの選択肢があります。

ここで問題になるのが、「どちらの選択肢がよりお得なのか」「自身の家庭ではどちらを選ぶべき」という点です。

そこで本特集では、住宅ローンの借り換えと繰上げ返済に注目。それぞれのメリットを解説しつつ、どちらがお得になるかを検証しました。また、それぞれの手数料の違い、住宅ローン控除の取り扱いについても解説していきます。

ご家庭のライフプランに合わせ、無理なく住宅ローンの返済負担を減らすことができるよう、本特集を参考に最適な方法を導き出しましょう。

借り換えと繰り上げ返済、それぞれの違いを把握しよう住宅ローンは借り換えと繰り上げ返済どちらがお得?

住宅ローンの借り換えとは

住宅ローンの借り換えとは、現在融資を受けている金融機関から融資元を変更することで、金利負担を軽減する方法です。現在契約中の住宅ローンよりも金利が低い金融機関の住宅ローンに乗り換えることで、月々の住宅ローン返済額及び総返済額を抑えることができるでしょう。

住宅ローンの借り換えを希望する場合、該当する金融機関に申し込みを行い、住宅ローンの借り換え審査に通過する必要があります。借り換え審査に無事通過したら、借り換えを依頼する金融機関からローン残高分の融資を受け、現在返済中の金融機関の残高を完済します。その後は、借り換え先の金融機関に対して、月々の返済を行っていきます。

借り換え後の住宅ローン金利が低ければ低いほど、住宅ローンの乗り換えを行うメリットは大きくなるでしょう。

| 手数料 | 融資手数料、印紙税、保証料、登記費用などの諸費用(金融機関により金額は異なる) |

|---|---|

| 住宅ローン控除 | 適用期間である10年以内、かつ要件を満たして入れば適用。 |

住宅ローンの繰り上げ返済とは

現在住宅ローン契約中の金融機関に対し、まとまった金額を先に返済することで元金を減らすのが、住宅ローン繰上げ返済です。毎月の支払いとは別に返済をすることで、元金を減らすことができ、利息の負担を軽減することができます。それにより、住宅ローンの支払い期間を短縮したり(期間短縮型)、毎月の返済額を減らす(返済額軽減型)ことが可能です。現在契約中の金融機関に対し、繰上げ返済の申し込みを行う必要があります。繰上げ返済の種類は、一部の金額を返済に充てる一部繰上げ返済と、一度に全額を返済する全額繰上げ返済の2つです。

| 手数料 | 金融機関ごとに異なる。WEBからの申し込みで手数料が無料となるケースも。 |

|---|---|

| 住宅ローン控除 | 適用期間である10年以内、かつ要件を満たして入れば適用。 |

借り換えと繰り上げ返済の手数料の違いは?住宅ローンは借り換えと繰り上げ返済どちらがお得?

それでは、住宅ローンの借り換えと繰り上げ返済にかかる手数料は、どれくらい違いがあるのか見てみましょう。

住宅ローンの借り換えにかかる手数料

借り換えの場合には、新たに住宅ローンを契約することとなるため、融資手数料・ローン保証料・印紙代・抵当権抹消費用・登記費用などが必要になります。この諸費用の金額は、住宅ローンを借り換える金額によって大きく異なります。住宅ローンを借り換える際は、どの程度費用がかかるのか、しっかり把握しておきましょう。

住宅ローンの繰り上げ返済の手数料

繰り上げ返済にかかる手数料は金融機関によって、大きく異なりますが、2018年現在、多くの金融機関がネットから申し込むことで、一部繰上げ返済の手数料を無料にしています。ただし、全額繰上げ返済する場合は、数千円~数万円程度の手数料が発生するケースがほとんど。また、窓口で手続きする場合も、1回1万円ほどの手数料が発生するケースもあるため、注意が必要です。

住宅ローンの借り換えにかかる手数料は、ほとんどの場合、数十万円以上かかる一方で、繰り上げ返済にかかる手数料は非常に軽微であり、この2つの手数料を比較することに大きな意味はありません。

大切なのは、住宅ローンを借り換えることで、数十万円以上のメリットがあるケースが多いという点です。特に現在の金利が高く、他の金融機関の住宅ローンの方がより低金利の場合には、乗り換えることで金利差によるメリットがより大きくなります。住宅ローン金利と残存期間によっては、総返済額で数百万円以上の差が出ることもあるので、「利息や月の支払額を少しでも減らしたい」と考えている方は、住宅ローンの借り換えも視野に入れ、検討をすすめましょう。

以下は住宅ローンを借り換えたほうがお得になるケースをまとめたものです。

住宅ローンを借り換えたほうがお得になるのはどのようなケースか住宅ローンは借り換えと繰り上げ返済どちらがお得?

住宅ローンの借り換えをおすすめするケースは、借り換え前後で一定以上の金利差がある場合です。

それでは早速、借り換えと繰り上げ返済の返済額を試算しながら比較してみましょう。

借り換えの場合

| 条件 | 余裕資金200万円 総融資額3,000万円 ローン残高2,000万円 残り借入期間20年 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 現在の状況 | メガバンク住宅ローン、金利2.5.%、毎月返済額10万5,980円、総返済額2,543万5,201円 | ||||||||

| 借り換え先 | 住信SBIネット銀行 金利1.21%(固定金利20年 当初引き下げプラン)

|

1%以上の金利差がある場合、月の返済額は1万円以上、総返済額はおよそ300万円もの差がでます。このケースでは、諸費用を考慮しても住宅ローンを借り換えたほうがはるかにお得です。また、余裕資金の200万円から諸費用を賄い、残りを繰上げ返済に充てることで、さらに節約効果は高まります。

では、現在契約中の金融機関へ同じく200万円を繰上げ返済に充てた場合はどうでしょうか。(ここではネットからの申し込みにより手数料はかからないものとします)

繰り上げ返済の場合

| 現在の状況 | メガバンク住宅ローン,金利2.5.%、毎月返済額10万5,980円、総返済額2,543万5,201円 | ||||||

|---|---|---|---|---|---|---|---|

| 繰上げ返済予定額 | 200万円 | ||||||

| 繰上げ返済手数料 | 無料 | ||||||

| 当初残り返済期間 | 20年 | ||||||

| 繰上げ返済後 |

|

金利2.5%のまま200万円を繰上げ返済に充てた場合、期間短縮型を選択すると、17年6ヶ月(-2年6ヶ月)に短縮されます。

返済額軽減型を選択した場合には、月の支払額は9万5,382円、総支払額は2,424万5,004円です。「子どもが成人するまで月の負担を減らしたい」方は、借り換えを検討すると良いでしょう。

またメガバンクからネット銀行の住宅ローンに借り換えた場合、その後の一部繰り上げ返済がぐっとし易くなる、上記事例であれば団信が一般団信から全疾病保障付き団信に無料でアップグレードされるなどのメリットもあります。

借り換えと繰り上げ返済で総返済額にあまり変わりがないという場合は、付帯サービスの使いやすさも考慮すると良いでしょう。

借り換えに強いおすすめの住宅ローン

住信SBIネット銀行 住宅ローン(WEB申込コース)

ネット銀行の中でも特に人気の高い住宅ローン。低金利の魅力に加え、サービスの充実度にも定評がある。金利の上乗せなし(無料)で団信に加入できる上、全疾病保障にも無料で加入可能。また、保証会社を介さないため、借り換えを行う際にも住宅ローン保証料がかからない。一部繰上げ返済は手数料無料で1円から1円単位で何度でも利用できる。住宅ローンの申し込みから契約までWEB上で行うことができ、契約書の署名・捺印が不要。契約書に貼付する印紙代もかからない。

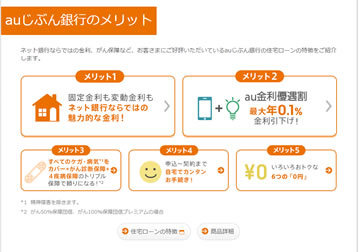

auじぶん銀行 住宅ローン

三菱UFJ銀行 とKDDIの共同出資により誕生したネット銀行。住宅ローンは、ネット銀行ならではの低金利を実現している。団信(団体信用生命保険料)は無料。さらに、がんと診断されたらローン残高が半分になる「がん50%保障団信」も無料で付帯できる。他行口座から返済口座への資金移動(振込)手数料・一部繰上げ返済手数料・契約書に貼付する印紙代も無料。また、auじぶん銀行はWEB上で住宅ローンの契約だけではなく、火災保険の契約まで完結することができる。なお、au通信サービスとセットで利用すると、最長5年間毎月500円のキャッシュバックを受けることも可能。

借り換えと繰り上げ返済で、住宅ローン控除はどうなる?住宅ローンは借り換えと繰り上げ返済どちらがお得?

借り換え時の住宅ローン控除

住宅ローン控除は、正式名称を「住宅借入金等特別控除」と言います。自身が居住するための住居を住宅ローン等を利用して購入した場合、要件を満たすことで借入残高に応じて、一定額が所得税額から控除される仕組みです。

では、借り換えを行なった場合、住宅ローン控除の取り扱いがどうなるのか見てみてましょう。

要件である「当初契約した住宅ローンの借り換えであること」「乗り換え後の住宅ローンが住宅ローン控除の要件を満たしていること」の2点をクリアしていれば、引き続き住宅ローン控除が適用されます。

しかし、住宅ローン控除はあくまでも、最初に返済を始めた月から最大10年間適用される制度です。新たな住宅ローンへの乗り換え後10年間ではない点に注意しましょう。

繰り上げ返済時の住宅ローン控除

繰り上げ返済を行う場合でも、要件を満たしていれば住宅ローン控除を引き続き利用することができます。

ただし、繰り上げ返済によって期間短縮型を選択した場合には注意が必要です。住宅ローン控除を受けるためには「住宅ローンの返済期間が10年以上であること」が要件になります。そのため、繰り上げ返済によって、返済期間が最初の返済月から10年未満になる場合には、その時点で住宅ローン控除適用外になる点には注意しましょう。

状況によって異なる最適な選択肢住宅ローンは借り換えと繰り上げ返済どちらがお得?

本特集で紹介した住宅ローンの借り換え・繰り上げ返済は、どちらも返済の負担を減らすための有効な手段です。「今のままでは住宅ローンの負担が大きい」と感じているのであれば、まずは契約中の住宅ローンの金利や、繰上げ返済時の手数料を確認してみましょう。

現在の金利と他の金融機関との金利差がさほどなく、繰り上げ返済手数料も無料(もしくは許容できる範囲)なのであれば、繰り上げ返済を優先して検討すべきです。

一方、他の金融機関との金利差が大きい場合には住宅ローンの借り換えを検討してみましょう。

住宅ローンの返済について、日々しっかり考え、機を見て行動をすることができれば、トータルで支払う金額・月の負担に大きな差が出ます。積極的に繰上げ返済や借り換えを検討し、返済の負担を減らしましょう。

著者・総監修 早川 聡

住宅ローン含め、金融の専門家(プロ)として様々な記事を執筆しており、最新の金利動向の記事執筆を担当。世界経済の動向を踏まえた金利分析と予測の精度に定評がある。住宅ローン金利の動向に関しては日本経済新聞からの取材を受けた経験あり。