金利タイプ別固定と変動 どっちを選ぶ?住宅ローンの金利タイプ講座

更新日:

住宅ローンを検討している方にとって、固定金利にするか変動金利にするかは大きな悩み。「全期間固定」「変動」などの金利タイプにはそれぞれメリット・デメリットがあり、全ての人に共通の正解はありません。

そこで、今回の特集では自分のケースにあった金利を選ぶためのポイントをご紹介。固定と変動、両方の金利タイプの違いを理解した上で、3つのポイントをチェックしてみましょう。

住宅ローン講座その1 固定と変動のメリット・デメリット固定と変動 どっちを選ぶ?住宅ローンの金利タイプ講座

それではまず、固定金利と変動金利の特徴を比較してみましょう。一般的に、固定金利は金利が固定される期間によって、2種類のタイプが用意されています。

変動

| 特徴 | 半年に1回金利が変動。 ただし、借入れから5年間は返済額固定される。 |

|---|---|

| 金利水準 | 低 |

| メリット |

|

| デメリット |

|

当初固定金利

| 特徴 | 初めの一定期間、金利を固定。その後、変動金利か固定金利か選択できる。 |

|---|---|

| 金利水準 | 中~高 |

| メリット |

|

| デメリット |

|

全期間固定

| 特徴 | 借入れ期間中、金利が固定され変動しない。 |

|---|---|

| 金利水準 | 高 |

| メリット |

|

| デメリット |

|

住宅ローン講座その2 固定・変動を選ぶポイント固定と変動 どっちを選ぶ?住宅ローンの金利タイプ講座

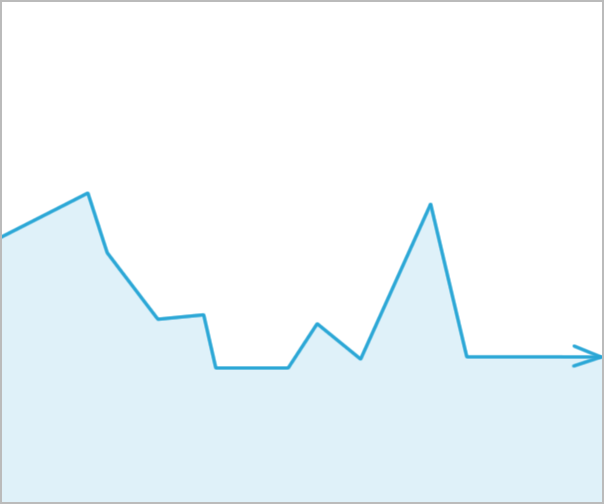

1. 金利の動向

今後住宅ローン金利がどのように動くのかは、金利タイプを選択する際、非常に重要な要素です。

例えば、住宅ローンの金利が今後上昇していく可能性が高い場合、金利上昇に応じて適用金利が見直される変動金利よりも、当初設定した金利が継続する固定金利の方が有利になります。一方、今後金利がさらに下落するようであれば、変動金利で金利返済を抑えるという選択肢が有力です。

もちろん、将来金利がどうなるのかは誰にもわかりませんが、過去数十年の金利動向を分析した際、現在の金利が低いのか・高いのかだけでもわかれば、今後の動きを予想しやすくなるはず。また、それでも予想するのが難しいという場合は、当初固定金利を選択することで、固定期間が終わった後、改めて今後について検討するのも、有効な選択肢の一つです。

| 今後金利は… | 変動金利 | 当初固定金利 | 全期間固定 |

|---|---|---|---|

| 上昇する | |||

| しばらく変わらない | |||

| 下落する |

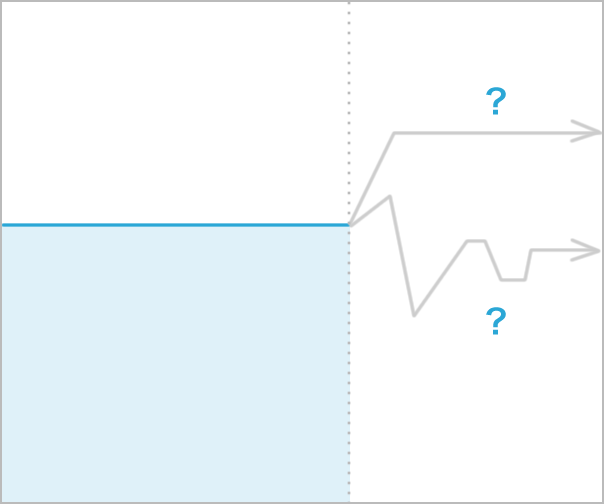

2. 金利上昇リスク

変動金利及び当初固定金利には、住宅ローンの借り入れから完済までの間に、住宅ローン金利が上昇するリスクが存在します。2026年1月時点の変動金利は、三菱東京UFJ銀行が0.670%(※住宅ローン審査の結果に応じて最大0.875%まで変動)、ネット銀行大手の住信SBIネット銀行が0.698%または0.568%と軒並み1%を下回っていますが、過去の推移を見るとバブル期には8%に到達したことも。バブル期の水準とまでは言わないものの、金利が1%単位で長期的に上昇する可能性は十分にあります。金利の見直しがあるタイプを選択する場合、金利上昇のリスクに備えておきましょう。

例えば、金利が上昇する影響を受けやすい変動金利を検討する際は、リスクを避ける工夫をすることをおすすめします。繰上げ返済がしやすい金融機関を選択する、頭金を多めに用意するなど、何らかの方策をとると良いでしょう。

また、リスクをできるだけ減らしたいという方は、借入れ期間中に金利が変動しない、全期間固定金利も有力な選択肢。民間の全期間固定金利タイプは金利が割高ですが、住宅金融支援機構と民間の金融機関が提携し販売している住宅ローン「フラット35」であれば、当初固定金利に並ぶ低金利で全期間固定金利の住宅ローンを借り入れることが可能です。

金利上昇リスクをどれだけ受容できるかも、金利タイプを選択する際の大きなポイントです。

| 変動金利 | 当初固定金利 | 全期間固定 | |

|---|---|---|---|

| 金利上昇リスク | 大 | 中 | 小 |

あわせて読みたい

3. 借入れ後の見直し頻度

住宅ローンの借り入れ後、その住宅ローンとどのように付き合っていくかは個人によって異なります。住宅ローンの借り入れは、様々な手続きが必要になり、面倒なものです。一度借り入れた後は、できる限り見直しや借換えを避けたいという方は、金利の推移を毎月チェックする必要がある変動金利よりも、金利が変動しない全期間固定金利の方が向いています。もしくは当初固定金利を選択し、見直しまでの期間(=当初固定期間)を長めに設定するのも良いでしょう。

逆に定期的に金利をチェックし、金利がより低くなったタイミング、もしくは金利が上昇の兆しを見せたら、住宅ローンの借換えも行うことを視野に入れている方は、現時点で最もお得度の高い住宅ローン金利を選択しても問題ありません。

このように、借入れ後のスタンスによっても、おすすめの金利タイプは異なります。

住宅ローンの固定金利と変動金利、どちらが優れているかという議論は、いまだに結論が出ていません。それは住宅ローンを借り入れる方のポリシーによって、最適解が常に変動するからです。

大切なのは誰かに言われた通りに住宅ローンを借りるのではなく、自分なりにしっかり考え、納得できる住宅ローンを借り入れることです。それぞれの金利タイプにメリットとデメリットがあり、完璧はものがないからこそ、自分自身の判断基準で、納得できる選択をしましょう。

最後のチャプターでは、変動金利、当初固定金利、全期間固定金利に強い金融機関の住宅ローン商品をご紹介します。こちらの内容も参考に、それぞれのご家庭に合った住宅ローンを選んでください。

住宅ローン講座その3 固定に強い住宅ローン、変動に強い住宅ローン固定と変動 どっちを選ぶ?住宅ローンの金利タイプ講座

住宅ローンは提供している金融機関によって金利水準が大きく異なります。全体的な傾向としては、実店舗を構える金利が高め金融機関(メガバンク、信金など)と、ネット専業でコストを削減している分金利を抑えたネット銀行に分けられます。

この章では、金利を抑えたお得なネット銀行の中から、それぞれの金利タイプに強い住宅ローンをご紹介。気になっている金利タイプに強い住宅ローンはどれか、実際の金利を確かめてみてください。

住宅ローンコラム

呼び方いろいろ 固定金利の名称

固定金利は住宅ローンによって異なる呼び方をされていることがあります。

- 当初固定固定期間選択型、固定金利(当初引き下げプラン)、固定金利特約

- 固定全期間固定、固定金利(通期引き下げプラン)

また、全期間固定金利専門の住宅ローンとして有名な「フラット35」も要チェック。フラット35とは住宅金融支援機構と民間の金融機関が提携して販売している住宅ローンで、最長35年まで全期間固定金利で借り入れることが可能です。

金利タイプ別住宅ローン比較

住信SBIネット銀行 住宅ローン(WEB申込コース) 当初固定・変動に強い!

| 金利(2026年1月適用金利) |

|

|---|---|

| 事務手数料 | 融資金額の2.20%(税込) |

| 保証料 | 無料 |

| 一部繰上返済手数料 | 無料 |

| 団信 | 無料 |

| その他注目ポイント |

|

| 特徴 |

根強い人気を誇るネット銀行の住宅ローン。 変動・固定共に金利の低さに定評があり、特に当初固定金利は業界トップクラスの最低水準。 また、すべての病気・ケガを保障する「全疾病保障」が無料で付帯している点は、他の住宅ローンにはない魅力といえるだろう。 |

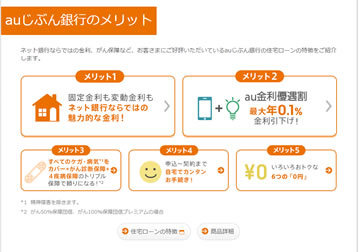

auじぶん銀行 変動金利に強い!

| 金利(年利)(2026年1月適用金利) |

|

|---|---|

| 事務手数料 | 融資金額の2.20%(税込) |

| 保証料 | 無料 |

| 一部繰上返済手数料 | 無料 |

| 団信 |

無料

|

| その他注目ポイント |

|

| 特徴 |

最低水準の変動金利を提供する住宅ローン。変動金利は他の金融機関と比較しても、大きな優位性を誇る。 また、がんと診断されると住宅ローン残高が1/2になる「がん保障特約」が無料で付帯している点も見逃せない。(※住宅ローン契約者が満50歳までの場合) |

楽天銀行 フラット35 全期間固定に強い!

| 金利(2026年1月適用金利) |

|

|---|---|

| 事務手数料 | 1.08~1.404%(税込) |

| 保証料 | 無料 |

| 一部繰上返済手数料 | 無料 |

| 団信 | 有料・任意加入(1,000万円当たり年間35,800円) |

| その他注目ポイント |

|

| 特徴 |

フラット35を提供する金融機関の中でも、事務手数料の低さが人気の住宅ローン。 フラット35は金利の幅が公的機関によってあらかじめ設定されているため、事務手数料で返済額に差が出やすい。その点楽天銀行は事務手数料が低く 、自行のユーザーを優遇している点が嬉しい。 |