銀行の選び方住宅ローン金利が上昇した時の3つの対処法

更新日:

住宅ローンは金利の上昇を視野に入れて選ぶ時代に住宅ローン金利が上昇した時の3つの対処法

最近の経済情勢は、日本の住宅市場にも大きな影響を与えています。

世界的なインフレ圧力や地政学的なリスク、さらには中央銀行の金融政策の転換などにより、金融市場は不安定な状態です。2024年現在では米国の利上げ政策に伴い、日本の住宅ローン金利にも変動が見られるため、今後の動向に注視が必要となるでしょう。

そのため、住宅購入や住宅ローンの借り換えを検討している方は、住宅ローン金利の上昇を視野に入れて、金利タイプや返済計画などを決めていくことが非常に大切です。

そこで今回は、住宅ローンの金利上昇をテーマに、「新規の借り入れ」や「借り換え」など3つのパターン別に、住宅ローン金利が上昇した場合の対処法を解説。

住宅ローン金利の上昇が気になっている方は、ご自身のケースにおける対策をぜひチェックしてみてください!

住宅ローン金利が上昇した時の対処法 その1:新規で借り入れるとき住宅ローン金利が上昇した時の3つの対処法

これから住宅を購入し、新たに住宅ローンを借り入れる場合は、金利上昇の影響を受けにくい金利タイプを選ぶようにしましょう。

金利に上昇圧力がかかっているときに活用したい住宅ローンは、借入中の金利を固定できる長期固定金利(全期間固定金利)です。

長期固定金利には、民間の金融機関が提供する住宅ローンのほかに、政府所管の住宅金融支援機構と民間金融機関が提携して提供する「フラット35」があります。

金利の水準は、一般にはフラット35のほうが低い傾向にありますが、ひとつの金融機関でどちらの住宅ローンも取り扱っている場合は、金利優遇の有無なども含めて、二つの住宅ローンを比較してみましょう。

長期固定金利に強いおすすめの住宅ローン

ARUHI 住宅ローン フラット35

15年連続でシェアNo.1を誇るフラット35。※1

事前審査は1~2営業日、本審査は1~2週間とスピード審査に対応している点もチェックしておきたい。

- 1. 2010年度-2024年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2025年3月末現在、SBIアルヒ調べ)

楽天銀行 フラット35

フラット35提携ローンの中でも業界最低水準の金利を実現。「機構団信付き」のプランと「団信なし」のプランの2種類を取り扱う。

融資事務手数料は、通常、借入金額×1.404%(税込)だが、住宅ローン返済口座に楽天銀行を指定することで1.10%(税込)に引き下げられる。

フラット35の取扱件数は銀行業界No.1。無料のオンライン相談窓口を用意しており、土日祝日も朝9時から22時まで住宅ローンの相談に対応している。

またフラット35は、利用に際して住宅の床面積や技術基準(耐震性など)に一定の条件が設けられています。

フラット35を第一候補とする場合は、購入する住宅が基準をクリアしているかどうかのチェックも不可欠。特に、築年数のたった中古住宅を購入する場合に注意が必要です。

住宅ローン金利が上昇した時の対処法 その2:借り換えを検討しているとき住宅ローン金利が上昇した時の3つの対処法

住宅ローンの借り換えを検討している場合は、金利上昇の前に、できる限り早く借り換えを行うことで、借り換えによるメリットを最大限享受することができます。

住宅ローンを借り換えの際、事前に決めておきたいのは、現在の金利タイプを変更するか継続するか。

例えば、現在、10年固定型の住宅ローンを借り入れており、10年間の金利固定期間の終了する間際に借り換える場合は、これまで同様10年固定型で借り換えるのか、それとも長期固定金利に変更するのか等、住宅ローンを借り換える基本方針をしっかり立てておきましょう。

(変動金利へと借り換える選択肢もありますが、金利上昇のリスクを回避したい場合は、金利の固定期間が設定されている住宅ローンのほうがおすすめです。)

借り換え前と同じ金利タイプを選択する場合は、現在よりも条件の良い住宅ローンを選ぶのがおすすめ。たとえば、「住宅ローン金利が低い」、「諸費用が少なくてすむ」、「付帯保障や契約者向けのサービスが手厚い」等、今よりも有利な住宅ローンに着目してみましょう。

また、金利上昇のリスクを回避するため、長期固定金利に借り換える方法もおすすめです。住宅などが所定条件を満たしている場合は、フラット35も選択肢の一つです。

フラット35の金利は、民間の住宅ローンと比較すると、金融機関同士の差は小さくなっています。そのため、諸費用や契約者サービスといった金利以外のメリットに注目すると、各金融機関のフラット35を比較しやすいでしょう。

あわせて読みたい

有利な条件で借り換えできるおすすめの住宅ローン

住宅ローンWEB申込コース

変動金利型、固定金利特約型、フラット35を取り扱う。住宅ローンの申し込みから契約までネットで完結するペーパーレス化に対応。

住宅ローン保証料・団信保険料・一部繰上返済手数料は無料。また、疾病・ケガで12ヶ月間働けない状態が続いた場合に、住宅ローン残高がゼロになる「全疾病保障」を金利上乗せなしで付帯することができる。

住宅ローン金利が上昇した時の対処法3:現在の住宅ローンを継続するとき住宅ローン金利が上昇した時の3つの対処法

現在、住宅ローンを返済中で、特に借り換えを考えていない(金利などの条件が借り換えをしても有利にならない)場合は、今の住宅ローンを返済しながら、金利上昇リスクに備えたいという方もいらっしゃるはず。

現在の住宅ローンを継続したい場合におすすめの対策は、以下の2つです。

繰り上げ返済をフル活用する

金利上昇リスクに備えるもっとも効果的な方法の1つが、繰り上げ返済の積極活用による返済利息の圧縮です。ボーナスなどを利用して定期的に繰り上げ返済を行う以外にも、返済用の貯蓄を多めに準備しておき、金利が上がる兆候が見えたタイミングでまとめて繰り上げ返済をする方法もおすすめ。

特に変動金利で借り入れをしている場合は、半年ごとに金利が見直されるため、金利の動向と繰り上げ返済のタイミングを意識しておきましょう。

なお、繰り上げ返済で手数料がかかる住宅ローンを利用している場合は、返済のたびに費用が発生し、本来の利息軽減効果が減少してしまうことになります。金利など他の条件との兼ね合いはありますが、可能であれば、繰り上げ返済手数料のかからない住宅ローンへと借り換えたほうが良いでしょう。

繰り上げ返済手数料がかからないおすすめの住宅ローン

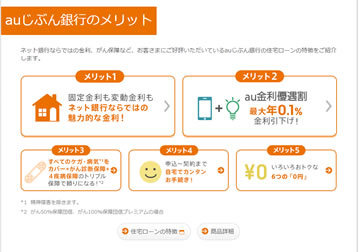

auじぶん銀行 住宅ローン

変動金利型と当初固定金利型の住宅ローンを取り扱う。住宅ローンの申し込みから契約までネットで完結する仕組みを実現しており、最短10日で契約手続きが完了。契約書に貼付する印紙代も不要になるなど、ネット銀行ならではの利便性を誇る。

住宅ローン保証料・団信保険料・一部繰上返済手数料は無料。また、がんと診断された場合に、住宅ローン残高が2分の1になる「がん50%保障団信」も、金利上乗せなしで付帯できる。

金利タイプを変更する

ほとんどの住宅ローンは、変動金利で借り入れている場合に、金利タイプを同じ金融機関の固定金利に変更することができます(※金融機関によっては変更手数料が必要な場合もあり)。

現在の住宅ローンを継続して返済していきたい場合は、金利上昇の気配を感じた時点で金利タイプを変更するのも1つの方法。

ただし、固定金利は変動金利よりも上昇のタイミングが早い場合が多く、変動金利が上昇するまで待っていると、固定金利はすでに上昇してしまっている可能性もあります。そのため、固定金利が上昇しそうかどうか、が金利タイプを変更する目安となります。

また、金利タイプを変動金利から固定金利に変更すると、多くの場合、月々の返済額や総返済額は増加します。金利タイプ変更後の返済額がどのように変わるのか、継続して返済が可能かどうかは必ずチェックしましょう。

コラム 金利上昇局面では変動金利での借り入れは避けよう

新規借り入れや借り換えの際、金利の低い「変動金利」に魅力を感じる方も多いでしょう。

ただし、金利に上昇の圧力がかかっている現在は、一定の条件が満たされている場合をのぞいて、変動金利を積極的に選択することは避けたほうが良いでしょう。

変動金利には、半年ごとに金利が見直される特徴があり、見直しの時点で金利が上昇していれば、それに応じて返済利息が増加します。

金利が上昇することで、借り入れ当初と比較すると返済額が膨らむしくみとなっており、さらに、金利の上昇幅によっては、固定金利よりも返済額が増加する可能性さえ考えられます。

そのため、現在のような状況下で変動金利を選ぶ場合は、金利上昇にどのように備えるかをきちんと理解し、そのための対策が可能な場合のみ検討するのがおすすめです。

これからの住宅ローンは金利上昇への備えが不可欠住宅ローン金利が上昇した時の3つの対処法

アメリカの金利上昇の影響もあり、今後、住宅ローン金利が上昇する可能性は十分に考えられます。

現在、上昇基調にあるのは住宅ローンの「長期固定金利」や「期間固定型」であり、「変動金利」はまだ比較的低い水準を維持しています。しかし、今後の経済状況次第では変動金利にも影響が及ぶ可能性があり、金利のリスクを考慮した慎重な判断が求められます。

また、国内の物価や景気の回復状況を踏まえると、日銀がすぐに大幅な政策変更を行う可能性は低いとされていますが、インフレの進行や経済指標の変動によっては、政策の見直しが行われるリスクも考えられます。そのため、住宅ローン金利が今すぐに大幅に上昇する可能性は低い一方で、長期的な視野で見ると現在の金利水準は歴史的にも低い水準にあり、これ以上の低金利は実現しにくい状況です。

これから住宅ローンの新規借り入れや借り換えを検討する方は、いつどこで金利上昇が起こるか分からないリスクを視野に入れて、そのための対策を知っておくことが非常に重要です。今回ご紹介した3つの対処法を参考に、金利上昇に備えた住宅ローン選びを心がけましょう。

著者 長尾 尚子

【資格】消費生活アドバイザー、2級ファイナンシャル・プランニング技能士

フリーランスライター。得意分野は、ビジネス・金融・投資・育児・教育・節約など。子ども3人を育児中のママでもある。