住宅ローンの基礎知識年収600万円の住宅ローン。借入可能額と返済額の目安とは?

更新日:

年収600万円の住宅ローンはどう組む?年収600万円の住宅ローン。借入可能額と返済額の目安とは?

住宅ローンを組む場合、契約者の年収によって借入可能額や金融機関の審査通過率が大きく変わることはよく知られています。

年収600万円以上の人は、給与所得者全体の上位2割(20.7% ※)に位置しており、ビジネスパーソンの中でも高収入の部類に入ります。

しかし、たとえ一般的には高収入の部類に入るとしても、具体的にどの程度の借り入れが可能なのか、月々の返済額はどの程度が妥当なのかは詳しくわからない、という方も多いはず。

そこで今回は「年収600万円の住宅ローンのポイント」をテーマに、借入可能額や返済額の目安、住宅ローンを組むうえでの注意点などを解説します。

年収600万円の住宅ローン、借入限度額はどれくらい?年収600万円の住宅ローン。借入可能額と返済額の目安とは?

住宅ローンの利用を検討する際、まず最初に気になることといえば、やはり、自分がどの程度までの資金を借りることができるか(=借入限度額)という点でしょう。

住宅ローンの借入限度額は、契約者の年収だけではなく、選ぶ金利のタイプ(変動金利、固定金利)や、契約者の年齢(住宅ローンの返済期間)によっても変わります。

たとえば、変動金利と固定金利(フラット35)のそれぞれの借入限度額の違いは以下の通り。

変動金利と固定金利(フラット35)による借入限度額の違い ※年収600万円の場合

| 変動金利(年0.457%) | フラット35(年1.170%) |

|---|---|

| 4,850万円 | 4,306万円 |

【試算条件】年収600万円、返済期間35年、返済負担率25%、元利均等返済、ボーナス返済なし

住宅ローン金利が低くなればなるほど、支払う利息も減少することから、変動金利を利用するほうが、多くの資金を借りられることがわかります。

それでは次に、年齢や返済期間による借入限度額の違いも見てみましょう。

住宅ローンの返済期間は、最長35年まで組むことができますが、一般的には給与収入がなくなる定年までに完済することが理想です。

仮に、定年を65歳とした場合、契約者の年齢によって定年までの期間も異なるため、借入可能額は下表のように変動します。年収や住宅ローン金利などの条件は同じでも、年齢(定年までの年数)によって借入限度額が大きく異なることがわかります。

年齢別(返済期間別)の借入限度額の違い ※年収600万円の場合

| 契約者の年齢 | 変動金利(年0.457%) | フラット35(年1.170%) |

|---|---|---|

| 30歳(返済期間35年) | 4,850万円 | 4,306万円 |

| 35歳(返済期間30年) | 4,204万円 | 3,793万円 |

| 40歳(返済期間25年) | 3,543万円 | 3,249万円 |

| 45歳(返済期間20年) | 2,866万円 | 2,673万円 |

【試算条件】年収600万円、返済負担率25%、元利均等返済、ボーナス返済なし

「返済負担率」&「家計に無理がないかどうか」で月々の返済額をチェックしよう

借入限度額を決める際、もう1つ、重要なポイントとなるのが「返済負担率」です。

返済負担率とは、利息も含めた1年間の住宅ローン返済額が、年収の何パーセントに相当するかを表す数値のこと。

年収600万円の場合の返済負担率は、民間の金融機関であれば20~25%前後、フラット35では35%以下が目安になります。(※金融機関の審査方針や契約者の審査情報によって異なります)。

多くの場合、返済負担率が一定範囲内に収まっていれば、住宅ローンの延滞リスク(返済を続けられなくなるリスク)は避けることができます。

しかし、住宅ローンを滞りなく返済するには、返済負担率だけでなく、月々の返済額が家計を圧迫しないかどうかもチェックしておきましょう。

たとえば、返済負担率が30%の場合、毎月のローン返済額は15万円前後となります。返済負担率30%は、数値上はフラット35を検討できますが、実際の家計を見て、毎月15万円の支出がキツイと感じるようであれば、借入額を見直して返済負担率を下げるようにしましょう。

返済負担率による借入可能額と毎月返済額の違い ※年収600万円の場合

| 返済負担率 | 変動金利(年0.457%) | フラット35(年1.170%) |

|---|---|---|

| 20% | 借入可能額3,880万円 (毎月返済額99,983円) |

借入可能額3,444万円 (毎月返済額99,971円) |

| 25% | 借入可能額4,850万円 (毎月返済額124,979円) |

借入可能額4,306万円 (毎月返済額124,993円) |

| 30% | 借入可能額5,820万円 (毎月返済額149,975円) |

借入可能額5,167万円 (毎月返済額149,986円) |

| 35% | 借入可能額6,791万円 (毎月返済額174,996円) |

借入可能額6,028万円 (毎月返済額174,979円) |

【試算条件】年収600万円、返済負担率25%、元利均等返済、ボーナス返済なし

コラム 住宅ローンを組むのに頭金は必要?

住宅ローンでは、物件の1~2割程度の頭金を用意したほうが良いと言われます。

頭金には、住宅ローンの契約時に必要となる諸費用(事務手数料や火災保険料など)を支払ったり、住宅ローンの借入額を減らして総返済額を抑えたり、といった効果があるため、住宅購入を検討している場合は、用意しておいたほうが有利でしょう。

フラット35の場合は、借入額の1割の頭金を支払うことによって住宅ローン金利が下がるメリットもあります。

頭金のメリット

- 借入額を減らすことができる=総返済額を抑えることができる

- 万一、自宅を売却する必要が出てきた場合も、売却価額が住宅ローン残高を下回る「オーバーローン」が起こりにくい

住宅ローンの頭金ありと頭金なしのケースをシミュレーション

| 住宅ローンの頭金あり | 住宅ローンの頭金なし | |

|---|---|---|

| 住宅ローン | フラット35(借入期間:35年間) | |

| 物件価格 | 3,000万円 | |

| 自己資金(頭金+諸費用) | 600万円 (物件価格の20%) |

0円 |

| 借入額 | 2,600万円 (自己資金400万円を充当し、物件価格から-400万円) |

3,000万円 (物件価格の全額を借り入れ) |

| 諸費用 (融資手数料+火災保険料) |

107万2,000円 (自己資金200万円を充当し、92万8,000円の余剰) |

116万円 (別途用意する必要あり) |

| 金利 (融資手数料+火災保険料) |

年1.170% (自己資金10%以上時の金利) |

年1.430% (自己資金10%未満時の金利) |

| 毎月の返済額 | 75,472円 | 90,830円 |

| 総返済額(諸費用別) | 31,698,071円 | 38,148,401円 |

| 返済負担率 | 約15.1% | 約18.2% |

【試算条件】年収600万円、融資事務手数料2.20%(税込)、団信あり、火災保険50万円

このように、住宅ローンを組む際は、頭金があったほうが資金計画上有利になります。

ただし、頭金が用意できない場合でも、諸費用を借入額に組み込むなどして、ほぼ現金を用意せずに住宅ローンを借り入れることも可能です。

民間の金融機関の住宅ローンはもちろん、フラット35も諸費用の組み込みや提携金融機関が用意している融資プランなどを活用してフルローンでの借り入れができるので、頭金ができる前に住宅購入を急ぐ場合などは相談してみると良いでしょう。

年収600万円の人が住宅ローンを組むときの注意点年収600万円の住宅ローン。借入可能額と返済額の目安とは?

住宅ローンの返済期間は最長で35年です。非常に長期間にわたって返済し続けるため、現在だけではなく今後20~30年のライフスタイルの変化などを考慮して返済計画を立てることが大切。

住宅ローンを組む場合に注意したいポイントは以下の2点です。

- ライフプランを立てて今後の収入と支出の変化をイメージする

- 健康状態や年齢によって団信への加入制限がかかる場合があることを知っておく

ライフプランを立てて今後の収入と支出の変化をイメージする

住宅ローンの返済以外にも、家族にはさまざまなライフイベントが起こります。子どもがいる家庭では、子どもの成長とともに教育費が増えていき、大学進学の頃にピークを迎えます。

また、住宅購入とともに発生する「固定資産税」や「火災保険料」、外壁塗装やリフォームといった「メンテナンス費用」も家計の中から準備する必要があるでしょう。

住宅ローンを返済しながら、これらの出費に備えることができるかどうかも含めて、月々の返済額を無理のない範囲に設定することが重要です。

また、今後どのくらいの年収アップ見込みがあるかも意識しておきたいポイント。年収600万円でも、毎月の家計がキツイと感じる場合は、「節約する」「妻が働きに出る」「副業をはじめる」など、支出を減らして収入を増やす方法を考えましょう。

なお、定年が60~65歳頃に控えている場合は、前述の通り、リタイアする前に住宅ローンを完済できるよう、返済計画を立てることをおすすめします。

健康状態や年齢によって団信への加入制限がかかる場合があることを知っておく

住宅ローンを契約する際に加入する団体信用生命保険(団信)は、契約者の健康状態によっては引受不可となったり、保障内容に制限がかかる場合があります。

団信に付帯している疾病保障も、加入上限年齢(50歳など)が設定されている場合があるため、特に40代・50代のミドル世代は要注意。

民間金融機関が提供する住宅ローンでは、持病があっても加入可能な団信を取り扱っているところもあります。フラット35も団信なしタイプを選択することができる(ただし、万一の保障は別途用意するのがおすすめ)ので、持病がネックになっている方はチェックしてみましょう。

年収600万円の人におすすめの住宅ローン年収600万円の住宅ローン。借入可能額と返済額の目安とは?

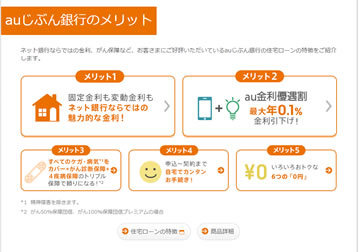

auじぶん銀行 住宅ローン

| 概要 | インターネット専業銀行「auじぶん銀行」が扱う住宅ローン。金利タイプは変動金利型と期間固定型を扱う。住宅ローン保証料・団体信用生命保険料・一部繰り上げ返済手数料が無料。契約書類等のペーパーレス化により、住宅ローンの申込から契約まですべてをオンラインで完結できる。がんと診断された場合に住宅ローン残高の50%が支払われる「がん50%団信」を金利上乗せなしで付帯可能。 |

|---|---|

| 住宅ローン金利(年利) |

|

| 借入可能期間 | 1年~35年 |

| 他の住宅ローンからの借り換え | 借り換え可能 |

住信SBIネット銀行(SBIマネープラザ)

| 概要 | インターネット専業銀行「住信SBIネット銀行」が全国10ヶ所のSBIマネープラザで提供する住宅ローン。対面で相談しながら住宅ローン手続きを行うことができる。扱う金利タイプは変動金利型と期間固定型。住宅ローン保証料・団体信用生命保険料・一部繰り上げ返済手数料が無料。さらにすべての病気やケガを対象に、働けなくなった場合の住宅ローン返済を保障する「全疾病保障」「3大疾病50%※」も金利上乗せなしで付帯できる。

|

|---|---|

| 住宅ローン金利 |

|

| 借入可能期間 | 2年~35年 |

| 他の住宅ローンからの借り換え | 借り換え可能 |

年収600万円の住宅ローンは資金計画とライフプランをしっかり立てて無理なく返済しよう年収600万円の住宅ローン。借入可能額と返済額の目安とは?

年収600万円は、給与所得者の中でも高い部類に入ります。マイホームを検討する際も、幅広い選択肢の中から物件を選ぶことができる給与水準と言えるでしょう。

しかし、住宅ローンを検討する場合は、返済負担率や家計の支出状況、定年までの期間などをしっかりと考慮しておかなければ、思わぬタイミングで返済が苦しくなることになりかねません。

返済負担率の違いや頭金の有無によって、どのくらい借入限度額や総返済額に差が出るか、これからの30年間のライフイベントで、どの時期にどの程度、支出が増えるかetc.を事前に把握しておけば、家計を圧迫することなく住宅ローンの返済を続けることができます。

今回ご紹介した「年収600万円の住宅ローンのポイント」も参考に、希望のマイホームを手に入れ、無理なく住宅ローンを返済するためにも、ぜひ一度、ご自身の資金計画とライフプランを立ててみましょう。

著者 長尾 尚子

【資格】消費生活アドバイザー、2級ファイナンシャル・プランニング技能士

フリーランスライター。得意分野は、育児・教育、住宅ローン、保険、金融、エンタメ等、幅広い。子ども3人を育児中のママでもある。

あわせて読みたい