住宅ローンの借り換え住宅ローン返済期間を変更する4つの方法

更新日:

住宅ローンの返済期間はどうやって変更する?住宅ローン返済期間を変更する4つの方法

住宅ローンの返済期間は、多くの金融機関が最長35年間に設定(※一部フラット35提携ローンは50年に対応)。契約する際は、期間上限の35年や、定年を考慮し30年前後で借り入れている方が多いのではないでしょうか。

しかし、返済を続けるうちに、「資金的な余裕があるので返済期間を短くしたい」というケースや、反対に失業や収入減、ライフスタイルの変化(子どもが生まれるetc.)で返済が厳しくなり、「当初の返済期間を伸ばしたい」というケースが出てくることもめずらしくありません。

住宅ローンの返済期間は、一度決めたからといって変えられない訳ではありません。短くすることはもちろん、長くすることも可能です。そして変更方法も1つではありません。

そこで今回は、「住宅ローンの返済期間を変更する方法」にスポットを当てて、それぞれの方法のメリット・デメリットを解説します。

住宅ローンの返済期間を短くする方法住宅ローン返済期間を変更する4つの方法

一部繰り上げ返済を活用する

返済期間を短くしたいときのもっともオーソドックスな方法が一部繰り上げ返済です。現在、住宅ローンを借り入れ中の場合は、すでに活用している方も多いのではないでしょうか。

返済期間を短くするためには、繰り上げ返済のうちの「期間短縮型」を選択します。

たとえば、3,000万円の資金を2.5%の金利で35年間借り入れている場合、1年後に100万円を繰り上げ返済すると、返済期間を1年9ヶ月短くすることができます。※

※住宅ローンシミュレーション(住宅保証機構)

一部繰り上げ返済のデメリットは、返済期間を短くするために、一部の金融機関ではまとまった資金が必要になる点です。

また、適用中の金利が、現在の一般的な住宅ローン金利と比較して高い場合は、返済期間を短縮できたとしても、総返済額の部分では低金利の住宅ローンより多くの利息を支払うことになります。

住宅ローンを借り換える

返済期間と同時に金利も見直したい場合は、他の住宅ローンへの借り換えがおすすめです。

返済期間は、借り換えのタイミングで変更できるうえ、現在よりも金利の低い住宅ローンを選べば総返済額を圧縮することができます。

一般的には、金利差が1.0%以上、残債が1,000万円以上、返済期間の残りが10年以上の場合、借り換えによるメリットを受けることができると言われています。

デメリットは、借り換えの際に諸費用として数十万円程度かかる点。

借り換え先の金融機関と新たに住宅ローン契約を結ぶことになるので、事務手数料(融資手数料)、登記関連費用などが、最初の住宅ローン契約時と同様にかかります。

借り換えを検討する際は、金利が低いことはもちろん、手数料体系も有利な金融機関をチェックしておくと良いでしょう。

auじぶん銀行住宅ローン

| 住宅ローン金利(年利) ※2026年3月実行金利 |

|

|---|

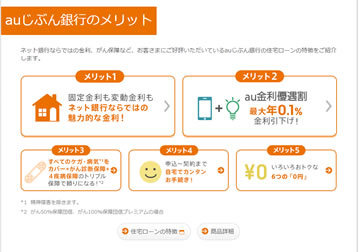

auフィナンシャルグループ(KDDIグループ)が提供するインターネット銀行「auじぶん銀行」。数ある住宅ローンのなかでも最低水準の金利を実現している。

仮審査の申し込みから本審査の完了まで最短10日で完了。団信には住宅ローン契約者が満50歳までの場合、4疾病保障を含む「がん50%保障団信」が無料付帯するほか、年0.05%の金利上乗せで「がん100%保障団信」、年0.15%の金利上乗せで4疾病保障付きの「がん100%保障団信プレミアム」を付帯可能。さらに、住宅ローン契約者が満65歳までであれば、年0.3%の金利上乗せで「ワイド団信」も付帯できる。

住宅ローンの返済期間を長くする方法住宅ローン返済期間を変更する4つの方法

借り入れ中の金融機関に相談する

反対に住宅ローンの返済期間を長くしたいケースもあるでしょう。とくに返済が苦しい場合は、返済期間を伸ばすことで、月々の返済額を減らし、家計の負担を抑えることができます。

現在借り入れている住宅ローンの返済期間を伸ばしたいときは、まず、借り入れ元の金融機関に相談しましょう。

新型コロナウイルスの影響を受けて、収入減や失業等で返済が難しくなった場合には返済期間の延長に対応する金融機関が増えています。

フラット35、民間の金融機関ともに返済期間の延長は可能ですが、いずれも完済見込みの観点から審査がおこなわれます。

住宅ローンの滞納がある場合は、この審査にパスできないため、返済に不安を感じた時点で、滞納が起きる前にすぐ相談しましょう。

なお、借り入れ中の住宅ローンで返済期間を延長する場合、同じ金利のまま返済期間が伸びるため、総返済額が増える点がデメリットになります。返済期間を伸ばしたことで、定年後も住宅ローンの返済が必要になると、老後の資金計画が狂うことにもなりかねません。

余裕が出てきたときには「返済額を戻す」「繰り上げ返済をする」など、総返済額が膨らみすぎない工夫が大切です。

住宅ローンを借り換える

住宅ローンの借り換えは返済期間を伸ばす場合にも有効な方法です。

借り換えの効果は、現在よりも低金利の住宅ローンに切り替えて総返済額を圧縮できること。金利差1%以上の住宅ローンに借り換えることができれば、総返済額の圧縮効果を見込むことができます(返済期間10年以上、残高1,000万円以上が目安)。

ただし、返済期間の延長が第一目的である場合は、同じ返済期間のままで借り換えた場合よりも、返済額の圧縮効果は落ちることになります。

諸費用を支払ってでも借り換えたほうが有利かどうか、をよくチェックしましょう。

なお、返済の終了が定年以降になる場合、借り換えの審査に通過しにくい可能性もあります。

借り換えを希望する金融機関の住宅ローンシミュレーションなどを活用して、借り換えの効果を吟味するのがおすすめです。

おすすめの住宅ローン

住信SBIネット銀行 住宅ローン(WEB申込コース)

| 金利(年利) (2026年3月) |

|

|---|

数ある金融機関のなかでも、トップクラスの実績と、利用者からの高い満足度を誇る「住信SBIネット銀行」の住宅ローン。

住信SBIネット銀行では、業界最低水準の住宅ローン金利を実現。また、団信にすべての病気やケガを保障する「全疾病保障」が基本付帯するほか、住宅ローンの契約者が50歳以下の場合は、がん・脳卒中・急性心筋梗塞で所定の状態になった場合、住宅ローン残高の50%を保障する「3大疾病保障(※3大疾病50プラン)」も基本付帯する。

さらに、保証料、一部繰上げ返済手数料が無料となっているほか、返済口座への資金移動も0円。

利便性の高い住宅ローンへの借り換えを検討する際、住信SBIネット銀行はぜひチェックしておきたい。

まとめ住宅ローン返済期間を変更する4つの方法

住宅ローンは、一度契約すると20年、30年という長期にわたって返済を続けていく必要があります。

長い返済期間のあいだには、家族の状況が変わるのもごく一般的なこと。契約当初の返済期間を見直したいと思ったときは、繰り上げ返済を利用したり、借り入れ中の金融機関に相談したりと、積極的に手を打ってみましょう。

金融機関が提供する住宅ローン金利は、そのときどきの景気によって上下します。現在の市中金利が、借り入れ当初の金利と比較して低くなっているようであれば、借り換えで返済額を抑えると同時に返済期間を見直すのも一つの方法でしょう。

住宅ローンは、多くの家庭で家計に占める割合の高い支出ですが、議論の中心に据えるべきは、やはりご自身やご家族の将来のライフプラン。それぞれの家庭でベストな判断をすることが大切です。

今回ご紹介した住宅ローンの返済期間の延長方法・短縮方法も参考に、これからの生活をより良くしていくための方法を選びましょう!

住宅ローンQ&A

| Q. 住宅ローンの借入期間の平均は? |

住宅金融支援機構の調査によると、2018年度の住宅ローンの契約期間は、新規貸出の単純平均で26.7年となっています※。 |

|---|---|

| Q. 住宅ローンの完済にかかる期間は? |

住宅金融支援機構が実施した同調査(上記)では、完済までの期間は単純平均で15.7年となっています。 |

著者 長尾 尚子

【資格】消費生活アドバイザー、2級ファイナンシャル・プランニング技能士

フリーランスライター。得意分野は、育児・教育、住宅ローン、保険、金融、エンタメ等、幅広い。子ども3人を育児中のママでもある。