更新日:

住宅ローンの基礎知識 組む前に初心者が知っておきたいポイントを解説

- 住宅ローンの基礎知識

はじめに

マイホーム購入に向け、はじめて住宅ローンを組む方のなかには、「住宅ローンを組む前に、どんなことを理解しておくとよいのか」「どういった点に注目して住宅ローンを選ぶと良いのか」等が今ひとつわかっていない・・・という方も多いのではないでしょうか。

一見、複雑で難しそうに見える住宅ローンですが、一つひとつのポイントをしっかりと押さえていけば、自分に合った住宅ローンを組むことが可能です。

そこで今回の特集では、「住宅ローンの基礎知識」と題し、初心者が住宅ローンを組む前に知っておきたいポイントをわかりやすく解説します。

これから住宅ローンを組む予定のある方、マイホームの購入に向けて住宅ローンの借り入れを検討している方は、ぜひチェックしてみてください。

住宅ローンの基礎知識 組む前に初心者が知っておきたいポイントを解説

住宅ローンを組む前のチェックポイント

はじめに、住宅ローンを組む前に知っておくべき5つのポイントを見ていきましょう。

1借入期間

![]()

住宅ローンを組む場合、まず「住宅ローンの借入期間」を決める必要があります。ちなみに、借入期間を決める際のポイントは、無理なく返済できる期間を選ぶことです。

一般的に住宅ローンの返済期間は、1年から35年の間で設定できます(※親子リレーローンなどを利用する場合は50年も可)。ただし、住宅ローンの返済に利息(金利)の支払いが伴う点には注意が必要です。

住宅ローンの総返済額は融資金額と借入期間に左右されるため、融資金額が少なく、借入期間が短いほど、金利負担が少なくなります。返済期間を長く設定すれば、毎月の返済額を抑えられるものの、その分、支払う金利の負担は増えることになります。

一方、返済期間を短く設定すると、金利負担は減るものの、毎月の支払額が大きくなり、家計が厳しくなるケースもあるでしょう。

つまり、住宅ローンを組む際は、自己資金(頭金)をどれだけ用意できるかも、家計の負担を減らすためのポイントといえます。

また、ご自身の家庭の資産状況やライフプラン、ライフイベントを考慮しつつ、これらのバランスがしっかりと取れる返済期間を選ぶことが大切です。

繰り上げ返済を活用する

住宅ローンを返済する際、月額の返済額にはある程度の余裕をもち、余裕がある月は適宜繰り上げ返済(※一部繰り上げ返済)を行うのも選択肢の1つです。

繰り上げ返済の最低金額や手数料は金融機関によって異なるため、繰り上げ返済を前提に住宅ローンを組む場合は、繰り上げ返済のしやすさや、繰り上げ返済をする際の手数料を事前に確認しておきましょう。

2金利タイプ

![]()

住宅ローンの金利タイプには、「変動金利型」「固定金利型(全期間固定型)」「固定金利特約型(固定期間選択型)」の3種類があり、どの金利タイプを選ぶかによって最終的な総返済額に大きな差が出ます。

住宅ローンを選ぶ際は、それぞれの金利タイプの特徴をしっかりチェックしておきましょう。

変動金利型住宅ローン

半年に一度、市場金利(短期プライムレート)の動向によって住宅ローンの借入金利が変動する。3つの金利タイプの中ではもっとも金利が低く、住宅ローンの総返済額を抑えることが可能。

ただし市場金利が低下すると、低金利の恩恵をすぐに享受できる反面、金利の動向が予測しづらく、完済時の総返済額を確定できないデメリットがある。

固定金利型(全期間固定型)住宅ローン

借り入れ時の金利が、返済中の全期間に適用される。一般的に住宅ローンの「固定金利」というと、全期間固定金利型を指す。代表的な全期間固定金利型の住宅ローンは「フラット35」。

金利の変動がないため、借り入れ時に総返済額を確定できる。その一方で、借り入れ後に金利が低下した場合は住宅ローンを借り換えない限り、金利低下のメリットを享受することができない。

固定期間選択型(固定金利特約型)住宅ローン

当初5年、当初10年というように所定の期間、住宅ローン金利が固定される。この固定期間中の金利が大幅に優遇されることから、金融機関によっては変動金利型より低い金利で住宅ローンの借入ができる場合も。

なお、固定期間終了後は、金融機関の設定する所定の金利が適用される(金利タイプの選択も可能)が、当初の固定期間よりも金利が上昇するケースが多く、総返済額が膨らむ可能性がある点には注意が必要。

固定期間選択型(固定金利特約型)の特約期間

金利タイプに「固定期間選択型(固定金利特約型)」を選んだ場合、特約期間も選ぶ必要があります。

この特約期間は大きく、「短期固定金利」「中期固定金利」「長期固定金利」の3つに分かれ、それぞれ以下のような特徴があります。

- 短期固定金利(5年以下)

- 低金利のメリットを最も享受しやすい5年以下の固定金利選択型の住宅ローン。

住宅ローン借り入れ当初の金利負担をできるだけ抑えたい場合、短期固定金利タイプを選択し、繰上げ返済を行うのがおすすめ。

その一方で、短期固定は金利変動の影響を受けやすいため、金利見直しのタイミングで金利が上昇し、総返済額が増えるリスクも。「余裕資金がある」「収入が安定している」など、早期返済が可能な場合に上手く活用したい。

- 中期固定金利(10年前後)

- 10年前後の固定金利選択型の住宅ローン。長期固定金利と比較し、低金利となっている点が最大の特徴。短期固定金利ほどではないものの、十分に低金利のメリットを享受できる。

固定金利期間終了後、万一返済が増えたとしても対応できる可能性が高いため、将来の見通しがある程度立っている場合に特におすすめ。

- 長期固定金利(20年以上)

- 20年以上と固定期間が長い住宅ローン。将来金利が上昇した場合でも、金利上昇の影響を受けにくいメリットがある。

ただし、将来の金利の見通しを元に借り入れ金利が決定されるため、短期固定金利・中期固定金利と比較すると、住宅ローン金利は高い。

長期固定金利で住宅ローンを借り入れる場合、政府系金融機関と民間金融機関が提携し、提供する「フラット35」を利用すると金利負担が少なくなるケースもあるため、長期固定金利を検討する際はフラット35もチェックしておきたい。

3返済方法(元金均等返済or元利均等返済)

![]()

住宅ローンを組むと、「元金+利息」を返済していくことになり、その返済方法には「元金均等返済」と「元利均等返済」の2種類があります。

「元金均等返済」と「元利均等返済」の違い

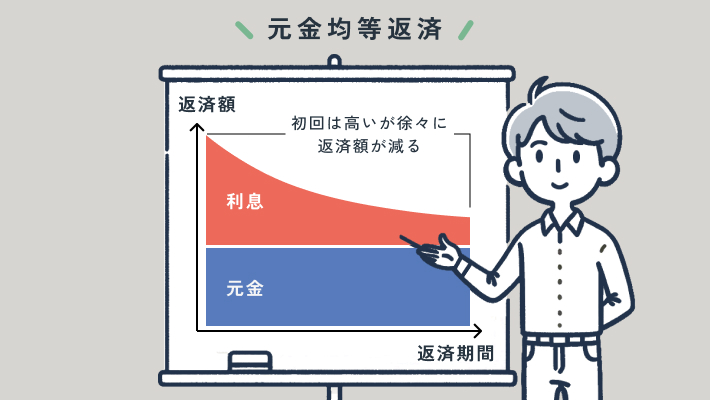

元金均等返済

元金均等返済とは返済する元金分を一定にし、その時の借入金にかかる利息を上乗せして返済する方法です。借入当初の返済額は多いものの、元金が減るにつれ、徐々に返済額も減っていくメリットがあります。

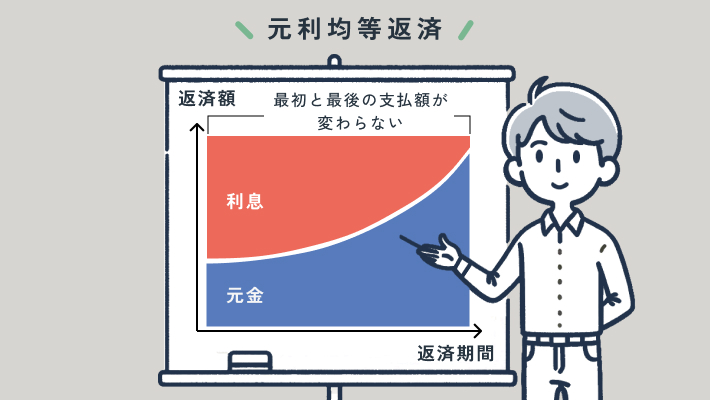

元利均等返済

元利均等返済とは、返済額の元金と利息分を合算・調整することで、毎月の返済額を一定額に抑える返済方法です。

返済期間が経過するにつれ、返済額の「利息分と元金分の割合」が変化し、借入当初は利息分の占める割合が大きく、次第に元金分の占める割合が多くなっていく特徴があります。

一見すると、「元金均等返済」も「元利均等返済」も、どちらも大して変わらないように感じますが、住宅ローンの総返済額で見ると、元金均等返済の方が圧倒的に有利です。(※総返済額の合計は借入金額や年数によって変わりますが、数百万円単位の差が出るケースもあります)

その理由は、元利均等返済は最初の返済に対する利息の割合が高く、元金がなかなか減らないのに対して、元金均等返済は当初の返済額こそ多いものの、一定額の元金を常に返済していくことで、元金にかかる利息が徐々に減っていくからです。

返済計画を立てる場合、毎月の返済額が一定の元利金等返済の方がわかりやすいですが、資金にある程度余裕があるのであれば、結果的には元金均等返済を選択した方がお得です。

どちらの返済方法を選択するかは状況によりますが、住宅ローンを組む際は、2つの返済方法にどのような特徴や違いがあるのかを、事前にしっかりと把握しておきましょう。

4住宅ローン審査

![]()

住宅ローンを組むためには、借入先の金融機関による審査に通過する必要があります。

なお住宅ローンの審査として、ほどんどの金融機関が「事前審査(仮審査)」と「本審査」の2つの審査を実施しており、住宅ローンを組むためにはこの両方の審査に通過しなければなりません。

ちなみに事前審査・本審査ともに、審査基準は金融機関によって異なります。つまり、同じ内容で審査に申し込みをしたにも関わらず、ある金融機関では審査に通過し、別の金融機関では審査に通過できなかった…ということも十分にあり得ます。

そのため、住宅ローンの利用を検討する際は、複数の金融機関に事前審査の申し込みをしておくのがおすすめ。あらかじめ、複数の金融機関で事前審査に通過していれば、もし本審査で思い通りの結果が出なかった場合でも、別の金融機関で本審査から手続きをスタートできます。

住宅ローン申し込みの流れ -申し込みから融資実行までの手順を解説-

住宅ローン申し込みの流れとは?事前審査・申し込みから融資実行までの手順をわかりやすく解説します。さらに、ネット銀行と実店舗型、それぞれの金融機関で住宅ローンを申し込む場合の違いについても紹介。

住宅ローンの「事前審査(仮審査)」と「本審査」の違い

事前審査(仮審査)

住宅ローンの事前審査(仮審査)では、住宅ローン契約者の信用情報や借入希望額の妥当性などが審査の対象になります。

ちなみに信用情報とは、住宅ローン以外の借入(自動車ローン、カードローン、スマホの分割払いなど)の有無、クレジットカードの利用状況や返済状況に加え、過去に延滞がないかどうかもチェックの対象です。

借入希望額の妥当性については、借り入れを予定している金額に利息も含めた返済額が、契約者の収入の一定範囲内に収まっているかどうかがポイントになります。

これは「返済負担率」と呼ばれており、年収に占める年間返済額の割合をチェックされるのが一般的で、民間の銀行であれば返済負担率は20%前後(金融機関の審査基準や契約者の年収により異なる)、フラット35では30~35%が標準とされています。

住宅ローン仮審査の結果が最短で即日わかる!インターネットで申し込めるクイック審査に注目

住宅ローンの仮審査が最短で即日わかるクイック審査に注目。なかには物件情報不要で借り入れ可能額が即日わかるサービスも。

本審査

一方、本審査では、契約者の年収に加え、健康状態や完済時の年齢、勤続年数などがチェック対象になります。また、物件の評価額(担保としての価値)も審査対象となるケースがほとんど。

事前審査と比較すると、審査項目が増えるため、事前審査を通過しても本審査で落ちてしまったり、借入額が減額されたりするケースも少なくありません。

住宅ローン審査で勤続年数や年収を偽った場合どうなる?住宅ローン審査で虚偽の申告をした場合のリスクや、フラット35の不正利用の仕組みと問われる罪について、住宅ローンの専門家がわかりやすく解説。

住宅ローン審査のポイント

- 現在の収入

- 「安定した収入があるか」「金融機関が定めた最低年収に達しているか」等がチェックされます。

- 職業(勤務先)

- 職業や勤務先の業績等がチェックされます。職業や勤務先によっては金融機関からの融資が難しい場合も。また自営業の場合、民間企業と比較して融資条件が厳しくなるケースもあります。

- 勤続年数

- 勤続年数の長さも住宅ローンの審査対象です。勤続年数が短い場合は、返済のリスクが高いと判断され、融資が難しくなる場合があります。

- 現在、過去のローン状況

- カードローンや車のローンなど、住宅ローン以外のローン状況がチェックされます。過去の支払いに遅延がある場合や、現在のローン残高が多い場合、融資が難しくなることも。

- 金融機関との取引状況 ※銀行から住宅ローンを借り入れる場合

- 銀行が提供する住宅ローンを組む場合、その銀行への預金残高や給与振込み口座への設定の有無等を確認される場合も。また、融資実行の条件として一定の預金や給与振込み口座への設定を依頼される場合もあります。

フラット35を検討するのもおすすめ

基本的に、民間の金融機関が提供する住宅ローンの方が、住宅金融支援機構の提供する「フラット35」よりも審査基準が厳しく設定されています。

フラット35の場合、住宅ローンの審査基準が明確に公開されており、契約者の年齢や返済負担率、物件の条件、借り入れ用途等の条件を満たしていれば、住宅ローン審査に通過できます。

民間の金融機関が提供する住宅ローンの審査になかなか通過できない場合、フラット35を検討するのもおすすめです。

永住権のある外国人が住宅ローンを組む方法。申込条件や必要書類は?

外国人が住宅ローンを組む場合のポイントは?永住権(永住許可)があると有利な理由、永住権のある外国人が住宅ローンを申し込む際の条件や必要書類について解説しています。

5住宅ローンの契約者と債務責任範囲

![]()

住宅ローンを組む際には、ローンの契約者を誰にするか、債務の責任範囲はどこまであるのかを決めておく必要があります。

住宅ローンの契約者と債務責任範囲

単体

世帯主や家計の担い手などが、単独で契約者となり、融資を受ける方法。この場合、契約者の情報(年収・勤続年数など)に基いて住宅ローン審査が行われます。

住宅ローンを組む際は保証人が不要となるケースも多く、契約者のみが団体信用生命保険(団信)に加入し、万一の際、遺された家族が住宅ローンの返済義務を負わないようにすることができます。

ペアローン

ペアローンとは、夫婦や親子など、家族2人の名義で住宅ローンを借入れる方法です。それぞれが金融機関と住宅ローン契約を結ぶため、審査も各自の収入に基づいて行われます。

また、例えば3,000万円の融資を受けたい場合、「夫2,000万円/妻1,000万円」といった形で融資を分散させることも可能。2人が異なる金融機関から融資を受けることもできます。二世帯住宅など同居を検討している場合には、親子リレーローンを利用するのも方法です。

ちなみに、ペアローンを利用する場合には、それぞれがお互いの連帯保証人となります。つまり、どちらかが住宅ローンの返済をできない状態(債務不履行)になった場合には、代わりに債務を引き継ぐことになります。また、2人とも団信に加入するため、配偶者・親に万一のことがあった場合にも、自身の債務は残ります。

ペアローンの場合、住宅ローンの契約数が2本になるため、事務手数料・契約書の印紙代などの諸費用が契約ごとにかかる点にも注意が必要です。

収入合算

収入合算とは、夫婦・親子の収入を合算することで融資限度額を増やす方法です。

例えば夫の年収が400万円、妻の収入が300万円の場合には、700万円を基準に審査が行われます。2人分の収入を元に申し込みを行う点ではペアローンと似ていますが、契約者・債務責任範囲に違いがあります。

なお、収入合算には「連帯債務型」と「連帯保証型」の2つのタイプがあり、それぞれ以下のような特徴があります。

収入合算 「連帯債務型」と「連帯保証型」の違い

連帯債務型

1人が主契約者、もう1人が連帯債務者になる収入合算。

連帯債務者とは、主契約者と同等の返済義務があり、融資元はどちらにも返済の請求をすることが可能です。また、団信には主契約者が加入するため、主契約者が死亡した場合には返済義務がなくなります。一方、連帯債務者が死亡した場合には、返済額に変化はありません。

連帯保証型

1人が主契約者、もう1人が連帯保証人になる収入合算。

連帯保証人は主契約者の返済が滞ったり、返済不能となった場合に返済の義務を負います。連帯保証型も団信に加入するのは主契約者のみとなるため、連帯保証人が死亡した場合に返済額の変化はありません。

column住宅ローンの印鑑証明はいつ必要?

住宅ローンを組む際に必要な書類の一つに「印鑑証明書」があります。この印鑑証明書は、役所で登録した印鑑が本人のものであることを証明する書類であり、住宅ローンの契約や登記手続きなど、重要な場面で本人確認のために使用されます。そのため住宅ローンを組む際は、印鑑証明書の取得方法や注意点についても、事前に確認しておくことが重要です。

なお、印鑑証明書を取得するには、事前に印鑑登録を行う必要があります。印鑑登録は市区町村の役所で手続きが行え、登録された印鑑は公的な証明となります。

特に、初めて印鑑登録を行う場合や、手続きに不安がある場合は、詳しい手順や必要書類をしっかりと確認しておくと良いでしょう。

詳しい情報や手続きの流れについては、下記のページで詳しく解説しています。あわせてチェックしてみてください。

住宅ローンの印鑑証明はいつ必要?印鑑登録の方法と実印の作り方も解説

住宅ローンの手続きのポイント、いつ印鑑証明を用意すれば良いか?実印を登録する際の手続き方法とは?など、実印と印鑑証明のギモンが気になっている方は要チェック!

まとめ

住宅ローンの借り入れには多額のお金が動きます。また、返済期間も長期に渡るため、無理なく返済できる、自分に合った住宅ローンを選ぶことが大切です。

住宅ローン選びで失敗しないためにも、特に初心者の場合は、事前に住宅ローンに関する基礎知識を身につけておくのがおすすめ。基礎知識を持っていることで、より賢い選択ができるようになります。

マイホームの購入に向けて住宅ローンの借入を検討している方は、本特集を参考に住宅ローンに関する基礎知識をチェックし、実際に住宅ローンを組む際に役立てましょう。